Diabète type 1 : Quelles sont les surprimes d’assurance prêt immobilier ?

le diabète type 1 ou DID entraine des surprimes en assurance emprunteur

quelles sont les surprimes assurance emprunteur si on déclare un diabète DID ?

les diabétiques sous insuline ont des difficultés à obtenir leur prêt immobilier à cause des surprimes

un courtier pour trouver la surprime d’assurance prêt la plus basse pour un diabétique du type 1

le courtier connait les contrats pour s’assurer avec surprime malgré le diabète de type 1

le courtier trouve des solutions d’assurance emprunteur pour les diabétiques de type 1

- 20 octobre 2023

- Envoyé par : Assurances

- Catégories: Diabète, surprime d'assurance prêt

Il est commun d’entendre que le diabète de type 1 constitue un risque aggravé de santé. Cela signifie que dès lors vous aurez un questionnaire santé à remplir pour l’obtention d’une assurance emprunteur, le médecin conseil pourra décider d’une surprime.

Courtier spécialisé dans l’obtention d’assurance emprunteur pour les personnes en situation de risque aggravé, notre expérience sur les diabétiques de type 1, nous permet de mettre à disposition des grilles de surprimes.

Bien qu’à notre sens, la surprime d’assurance emprunteur ne soit pas la principale difficulté lorsque les diabétiques sous insuline souhaitent obtenir leur prêt immobilier, cette grille vous permettra d’avoir un ordre d’idée de ce que certains assureurs du marché peuvent proposer..

Comment est fixée la surprime d’assurance emprunteur pour un diabétique de type 1 ?

le médecin conseil fixe la surprime en fonction du taux de glycémie et du taux d’hémoglobine glyquée

la surprime permet d’éviter le refus de garantie ITT

la date de diagnostic du diabète a un impact sur le taux de surprime

Lorsque vous allez déclarer votre diabète de type 1 dans le questionnaire de santé, l’assureur, par l’intermédiaire du médecin conseil va vous demander des éléments médicaux complémentaires.

Généralement cela se matérialise par un questionnaire spécifique au diabète. Vous pouvez faire remplir ce questionnaire par votre médecin ou par votre diabétologue. Date du diagnostic, taux de glycémie, taux d’hémoglobine glyquée et le type de traitement (insuline par exemple) font partie des premiers éléments demandés.

Viendra ensuite le fait de savoir si la fonction rénale, les derniers examens du fond d’œil et les examens cardiologiques sont bons. Et pour finir l’assureur demandera s’il existe des facteurs aggravants tels que l’hypertension.

En fonction de ces réponses l’assureur décidera s’il peut vous accorder toutes les garanties d’assurance ou pas. Il pourra en effet statuer sur un refus des garanties ITT ce qui est très fréquent pour un diabète de type 1.

Dans l’hypothèse où il vous accorde toutes les garanties d’assurance (décès PTIA IPT ITT IPP), il vous indiquera le niveau de surprime.

Cette surprime est fixée selon les éléments médicaux qui ont été demandés. Chaque assureur a une grille d’acceptation médicale qui indiquera le niveau de surprime et sur quelles garanties sont-elles appliquées.

La plupart des emprunteurs diabétiques qui nous contactent ont essuyé des refus d’assurance sur les garanties incapacité invalidité, ce qui met en péril l’obtention de leur prêt immobilier. L’autre partie sera constituée par des emprunteur ayant un coût total d’assurance conséquent.

Ils sont généralement bien suivis sur l’aspect médical et ne comprennent pas pourquoi les surprimes sont aussi importantes.

Les surprimes d’assurance emprunteur du diabétique de type 1 sont principalement fixées en fonction de 3 paramètres :

- L’ancienneté de diabète de type 1

- Le niveau d’hémoglobine glyquée (HbA1c)

- Le tarif de base de l’assurance.

Plus la date de diagnostic du diabète de type 1 est ancienne plus la surprime augmente.

Plus le niveau de l’hémoglobine glyquée est élevé plus la surprime est forte.

Plus de taux d’assurance de prêt est haut à la base et plus votre tarif en euros sera important.

A combien s’élèvent les surprimes d’assurance emprunteur pour un diabète de type 1 ?

les surprimes sont moins élevées est plus basse si le Hb1Ac est inférieur à 7%

exemple de surprime si on a un diabète type 1 avec diagnostic récent et taux de Hb1Ac à 7

exemple de surprime si on est diabétique type 1 suivant l’âge de l’emprunteur

Nous allons ici vous livrer le fruit de notre expérience sur les emprunteurs diabétique de type 1.

Nous vous avons indiqué en début d’article que la surprime n’était pas la principale problématique lorsque l’on est insulino-dépendant.

En effet le principal problème reste l’accord des garanties incapacité invalidité. Ce que l’on appelle la couverture ITT et IPT de l’assurance de prêt. Sans ces garanties la banque n’accorde généralement pas le crédit immobilier.

Lorsque nous orientons les personnes qui nous contactent pour obtenir une assurance emprunteur, nous les orientons bien évidemment en priorité vers des contrats d’assurance emprunteur où ces garanties peuvent être obtenues. A l’extrême, si vous n’aviez pas de surprime mais que les garanties ITT étaient refusées cela ne servirait à rien puisque la banque n’accorderait pas le prêt dans une majorité de cas. De plus votre objectif doit être de viser une assurance emprunteur qui couvre votre diabète. Une exclusion du diabète sur l’assurance du prêt reviendrait à ne pas indemniser un nombre de maladies importantes.

A compter du moment où l’ensemble des facteurs de risques est « au vert » (pas de rétinopathie, pas de problèmes cardiologiques ou rénaux, ….) les surprimes seront fixées en fonction du taux d’hémoglobine glyquée et de l’ancienneté du diabète.

Vous ne pouvez bien entendu pas agir sur la date du diagnostic mais il est important d’avoir un taux d’HbA1c qui soit stable et compris entre 6% et 8%. Certains peuvent être en dessous de 6%. Dans l’idéal en assurance emprunteur ne pas dépasser 7% est idéal.

Voici un exemple de surprime pour un diabétique de type 1 diagnostiqué il y a 2 ans et ayant un taux d’hémoglobine glyquée à 7% :

- S’il a 30 ans et emprunte sur 25 ans: la surprime serait de 75% sur les garanties décès PTIA et 100% sur les garanties ITT et IPT.

- S’il a 40 ans et emprunte sur 20 ans la surprime est identique en décès PTIA (75%) et sur les garanties incapacité invalidité (100%).

- Même chose s’il a 50 ans qu’il fait son emprunt sur 15 ans: 75% sur la garantie décès ou PTIA et 100% sur les garanties incapacité temporaire ou totale.

Comme on le voit, les surprimes sont différentes entre les garanties décès PTIA et les garanties incapacité invalidité. L’assureur estime donc un plus gros risque d’arrêt de travail (ITT) ou d’invalidité (IPT ou IPP).

Voici une autre situation, au final plus fréquente avec un diabète de type 1 déclaré il y a 20 ans. Le diabète de type 1 apparait à l’enfance (nombre d’emprunteurs déclarent une ancienneté du diabète de plusieurs années).

Voici un exemple de surprime pour un diabétique de type 1 diagnostiqué il y a 2 ans et ayant un taux d’hémoglobine glyquée à 7% :

- S’il a 30 ans et emprunte sur 20 ans: la surprime serait de 100% sur les garanties décès PTIA mais aussi du les garantie ITT et IPT.

- S’il a 40 ans et emprunte sur 25 ans la majoration tarifaire serait aussi de 100% sur les garanties décès incapacité invalidité.

- L’emprunteur de 50 ans et peu importe la durée de son prêt subirait une majoration de tarif plus forte: 100% sur les garantie décès PTIA et 125% sur les garanties ITT IPT et IPP.

Si vous avez un diabète de type 1 et que votre taux d’hémoglobine glyquée est plus proche des 8% les surprimes pourront encore monter d’un cran et là aussi de manières différentes selon les garanties souscrites.

Quels sont les tarifs d’assurance de prêt si on est diabétique de type 1 ?

les surprimes majorent les taux d’assurance emprunteur

exemple de surprime pour un diabète de type 1 sur l’assurance décès invalidité du crédit Agricole

comment sélectionner le contrat d’assurance le moins cher malgré la surprime liée au diabète type 1

Nous venons de voir les niveaux de surprimes qui peuvent être appliquées sur les tarifs ou taux d’assurance de prêt immobilier.

Au vu du nombre d’emprunteurs nous contactant au moment de faire leur dossier d’assurance emprunteur auprès de leur banque, nous allons vous indiquer quels sont les tarifs définitifs, c’est-à-dire avec surprime.

Le fonctionnement sera le même si vous avez accepté l’assurance de la banque et que vous souhaitez résilier grâce à la Loi Lemoine car les cotisations sont trop élevées.

Pour bien comprendre nous allons là aussi prendre un exemple en comparant les surprimes sur le contrat d’assurance prêt du crédit Agricole et celle via un contrat d’assurance emprunt en délégation adapté pour le diabète de type 1. Vous allez voir que la différence ne se fait pas forcément sur le taux de surprime.

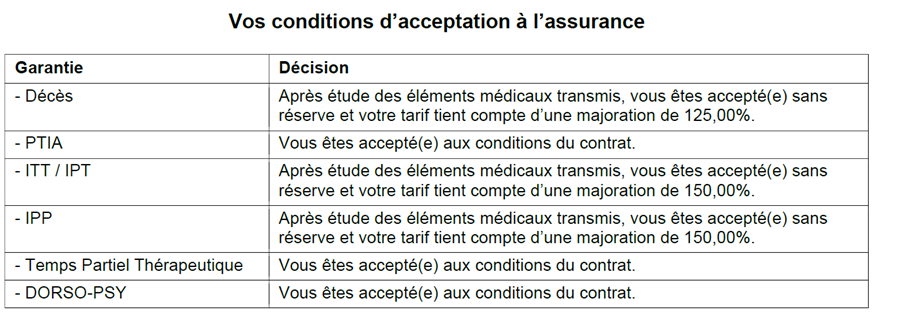

Voici un exemple de surprime (pas forcément lié au diabète) sur l’assurance emprunteur Crédit Agricole après étude du questionnaire santé par Prédica (assureur du Crédit Agricole) :

Les surprimes proposées à cet emprunteur effectuant son prêt immobilier au Crédit Agricole sont de 125% en décès, 150% en ITT/IPT et 150% pour la garantie IPP. Le crédit Agricole annonce une surprime globale de 118%. La surprime globale est plus faible car elle ne s’est pas appliquée sur le coût de la garantie PTIA, ni sur l’option dorso psy, ni sur le temps partiel thérapeutique.

Via une délégation d’assurance prenant en compte le diabète de type 1 et pour ce même emprunteur nous allons partir du principe que les surprimes sont identiques. Généralement les surprimes des contrats d’assurance bancaire sont plus élevées et surtout les garanties ITT sont refusées.

Le principal écart de tarif en assurance emprunteur va venir du tarif de base sur lequel on applique la surprime.

Le contrat assurance emprunteur de la banque Crédit Agricole étant nettement plus cher que celui de la délégation d’assurance le tarif avec surprime sera nettement plus élevé.

Quand le Crédit Agricole pratique un taux d’assurance de 0.20% pour une personne de 38 ans, le taux d’assurance en délégation sera de 0.10% si vous êtes salarié cadre et non-fumeur.

Ainsi quand le crédit agricole majorera de 118% un tarif d’assurance de base qui est à 50€ par mois (exemple pour un prêt de 300 000€) le tarif incluant la couverture du diabète de type 1 passera à 109€ (on multiplie par 2.18 pour avoir le tarif majoré de 118%). Dans le même temps l’assureur en délégation même s’il annonçait une surprime de 125% (on multiplie par 2.25 le tarif de base) passerait son tarif de base (25€ par mois) à 56.25€. L’écart sur la durée du prêt serait de 12660€ (109-56.25€ * 240 mois d’emprunt).

Attention, pour obtenir le meilleur tarif d’assurance de prêt malgré un diabète de type 1 il ne suffit pas de prendre l’assurance la moins chère que vous trouvez et de se dire qu’en incluant les surprimes cela fera le coût le plus bas.

Les trois quart du temps vous ferez fausse route puisque les garanties ITT seront refusées et la banque n’acceptera pas votre délégation d’assurance. D’autres part il faut éviter d’accepter l’assurance de la banque en se disant que l’on aura moins cher ensuite.

La seule astuce ou technique qui permet de réduire considérablement de coût d’assurance emprunteur quand on est diabétique de type 1 c’est l’anticipation via un courtier spécialisé.

La sélection du contrat en fonction du niveau de surprime le plus bas sera un premier élément pris en compte. S’en suivra des conseils adaptés sur la sélection de garantie ou souscrire ou pas.

La réflexion sur une dossier d’assurance emprunteur a tout autant d’importance que le choix du produit.

Un courtier pour trouver la surprime d’assurance prêt la plus basse pour un diabétique de type 1 ?

Nous l’avons vu trouver la surprime l’assurance prêt la plus basse ne se fait pas forcément en ayant le taux de surprime plus bas en pourcentage. Il faut jongler entre les contrats acceptant la couverture du diabète de type 1 et les conditions de tarif liées à votre âge, à votre profession ou à la durée du prêt.

Le tabac aura aussi une incidence tant sur les conditions de surprime que sur le tarif sur les conditions tarifaire des contrats en délégation d’assurance.

Nombre d’emprunteurs nous contactent car ils ont essuyé des restrictions ou réserves à la Banque Postale ou dans des banques comme Banque Populaire et Caisse d’Epargne. La surprime leur permettra d’être assurés sur les suites et éventuelles conséquences de leur diabète.

Nous intervenons aussi lorsque le diabète est tout simplement exclu de l’assurance emprunteur. Là aussi si des banques comme CIC, Crédit Mutuel ou Société Générale venaient à exclure votre diabète ou à refuser un prêt immobilier car la surprime faisait dépasser le taux d’usure, des solutions avec des surprimes plus basses pourraient débloquer la situation.

Dans l’hypothèse où vous avez accepté l’offre de prêt, sachez que le changement d’assurance via la Loi Lemoine permettra dans nombre de cas de réduire la surprime. L’emprunt en couple ayant aussi sa spécificité, un courtier spécialisé vous sera d’une aide non négligeable.

Si vous avez un diabète de type 1 mal équilibré, une rétinopathie ou d’autres complications la ré étude de votre dossier peut être une plus-value pour votre couverture d’emprunt.

Assurance de prêt en cas de surpoids ou d’obésité

Le Cabinet Phenix Courtage est à votre écoute pour vous accompagner et vous trouver la meilleur solution pour votre prêt.

Diabète type 1 : Quelles sont les surprimes d’assurance prêt immobilier ?

Aprés analyse de votre dossier avec risque aggravé de santé

nous trouverons ensemble la meilleure solution pour votre prêt immobilier