Assurance prêt immobilier sur le capital restant dû

Une assurance prêt immobilier dégressive

La délégation d’assurance est calculé en fonction capital restant dû et de l’âge

On peut souscrire une assurance emprunteur dégressive même si le contrat de la banque a des cotisations fixes

- 20 octobre 2023

- Envoyé par : Assurances

- Catégories: Délégation Assurance, taux d'assurance emprunteur

Lorsque vous mettez en place un prêt immobilier la banque va vous demander de souscrire une assurance afin de se prémunir contre le risque de décès, d’invalidité ou d’arrêt de travail.

Cette assurance, dite assurance emprunteur soldera donc le prêt en cas de décès ou prendra en charge les échéances en cas d’arrêt de travail ou d’invalidité.

Suivant les établissements, elle sera calculée sur le capital restant dû (cotisation dégressive) ou sur le capital initialement emprunté.

Les banques vendaient historiquement des contrats groupe avec des cotisations fixes calculées sur le capital initialement emprunté et les assureurs extérieurs vendaient de la délégation d’assurance dont les calculs se faisaient sur le capital restant dû.

De manière simple les contrats calculés sur le capital restant dû étaient moins chers car la cotisation baissait tous les mois.

Mais aujourd’hui tout à évolué et surtout il faut creuser un peu plus afin de voir quel est le choix le plus intéressant pour vous.

Courtier en assurance emprunteur nous éclairons nos clients sur le choix entre ces deux types de contrat et allons vous livrer une partie des connaissances qui peuvent être mise à votre profit.

La Loi Lagarde vous permet de choisir librement votre contrat d’assurance emprunteur à la mise en place de l’emprunt.

La Loi Lemoine vous permettra quant à elle de résilier à tout moment cette assurance de prêt.

Seule condition, trouver une assurance qui soit équivalente et qui réponde aux critères d’exigence de votre banque.

Le type de cotisation de l’assurance emprunteur n’est pas un critère exigé par la banque. Vous pourrez donc souscrire une assurance emprunteur en capital restant dû même si la banque vous propose un contrat dont les cotisations sont fixes au mois le mois..

Comment est calculée l’assurance emprunteur sur le capital restant dû ?

La cotisation d’assurance emprunteur est calculée en fonction de l’âge de l’emprunteur et de la durée du crédit immobilier

Un exemple de contrat assurance emprunteur avec une cotisation variable

Les taux d’assurances appliqués sur le capital restant dû année par année

Il va exister deux systèmes de calcul de cotisation qui sont tous les deux effectués sur le capital restant dû :

- L’assurance emprunteur qui prend en compte votre âge à la mise en place du crédit (taux unique et fixe dans le temps) : le même taux va s’appliquer tous les mois sur le capital qu’il reste à rembourser.

- L’assurance de prêt immobilier qui prend en compte votre âge année par année pour fixer la cotisation (taux variable suivant votre âge) : un taux différents chaque année va s’appliquer au capital qu’il reste à rembourser.

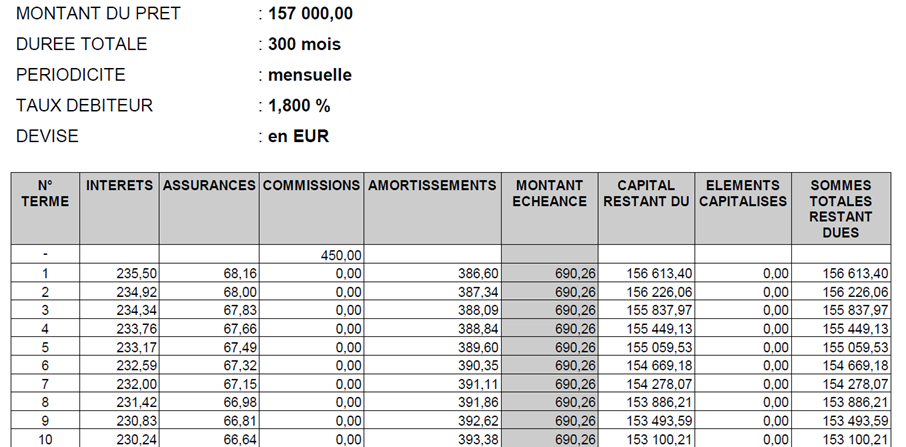

Voici un tableau d’amortissement où l’assureur applique un taux d’assurance fixe sur le capital restant dû :

Comme on le voit la cotisation d’assurance diminue chaque mois. Pour calculer la cotisation la banque applique un taux sur les sommes restantes. Ici c’est un taux de 0.52% qui est appliqué.

Mois 1 : 157 000€ * 0.52% = 816€. Divisez ensuite par 12 pour avoir la cotisation mensuelle de 68.16 (816/12) ;

Mois 2 : 156613€ * 0.52% = 814€. Là aussi on divise par 12 pour avoir la cotisation de 68€ par mois.

A noter qu’il ne faut pas confondre taux d’assurance appliqué sur le capital restant dû et les taux moyens sur le capital initialement emprunté qui apparaissent dans les devis d’assurance emprunteur.

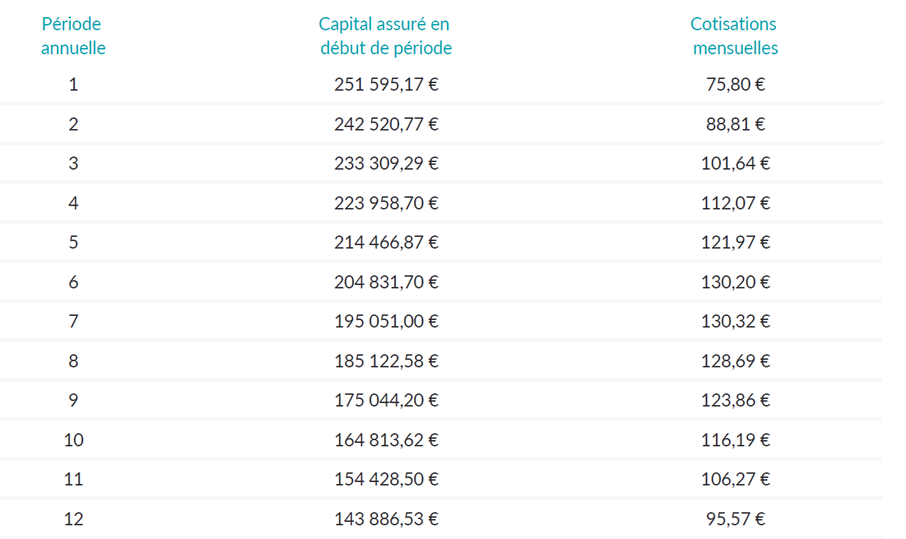

Voici maintenant un échéancier ou l’assureur applique un taux différent année par année sur le capital restant dû :

Ici on remarque que la cotisation d’assurance augmente et ensuite diminue. On pourrait donc penser que l’effet âge (augmentation du risque de décès d’arrêt de travail ou d’invalidité) joue plus sur le prix que la baisse du capital. Les premières années on paie une majorité d’intérêt d’emprunt, donc le capital à rembourser diminue moins rapidement que les années suivantes. Mais ce n’est pas la seule explication.

Bien que variable année par année la cotisation d’assurance ne soit pas modifiée en cours de prêt. L’assureur vous donne donc un échéancier précis pour toute la durée du crédit.

La cotisation étant calculée notamment en fonction d’une consommation de tabac, vous pourrez dans nombre de contrat signaler que vous avez arrêté de fumer et ainsi voir votre taux d’assurance réduit.

En prenant un devis assurance emprunteur et en faisant les calculs du taux appliqué année par année sur le capital restant dû voici ce que cela donne.

|

|

âge de l’emprunteur |

capital restant à rembourser sur le prêt immobilier |

taux d’assurance décès PTIA appliqué sur le capital restant dû |

taux d’assurance garantie IPT/ITT appliqué sur le capital restant dû |

taux d’assurance garantie IPT/ITT appliqué sur le capital restant dû |

|

Année 1 |

35 ans |

300 000,00 € |

0,05% |

0,05% |

0,10% |

|

Année 2 |

36 ans |

291 250,00 € |

0,06% |

0,06% |

0,13% |

|

Année 3 |

37 ans |

282 278,00 € |

0,07% |

0,07% |

0,14% |

|

Année 4 |

38 ans |

273 080,00 € |

0,08% |

0,08% |

0,15% |

|

Année 5 |

39 ans |

263 649,00 € |

0,08% |

0,09% |

0,17% |

|

Année 6 |

40 ans |

253 980,00 € |

0,10% |

0,10% |

0,19% |

|

Année 7 |

41 ans |

244 066,00 € |

0,10% |

0,11% |

0,21% |

|

Année 8 |

42 ans |

233 902,00 € |

0,11% |

0,11% |

0,22% |

|

Année 9 |

43 ans |

223 480,00 € |

0,11% |

0,12% |

0,23% |

|

Année 10 |

44 ans |

212 795,00 € |

0,11% |

0,11% |

0,23% |

|

Année 11 |

45 ans |

201 840,00 € |

0,12% |

0,13% |

0,25% |

|

Année 12 |

46 ans |

190 608,00 € |

0,12% |

0,14% |

0,26% |

|

Année 13 |

47 ans |

179 091,00 € |

0,13% |

0,14% |

0,27% |

|

Année 14 |

48 ans |

167 284,00 € |

0,12% |

0,14% |

0,26% |

|

Année 15 |

49 ans |

155 177,00 € |

0,12% |

0,13% |

0,25% |

|

Année 16 |

50 ans |

142 765,00 € |

0,11% |

0,13% |

0,24% |

|

Année 17 |

51 ans |

130 039,00 € |

0,10% |

0,12% |

0,22% |

|

Année 18 |

52 ans |

116 991,00 € |

0,10% |

0,11% |

0,20% |

|

Année 19 |

53 ans |

103 613,00 € |

0,08% |

0,09% |

0,18% |

|

Année 20 |

54 ans |

89 896,00 € |

0,07% |

0,08% |

0,15% |

|

Année 21 |

55 ans |

75 833,00 € |

0,06% |

0,07% |

0,13% |

|

Année 22 |

56 ans |

61 414,00 € |

0,06% |

0,06% |

0,12% |

|

Année 23 |

57 ans |

46 631,00 € |

0,06% |

0,07% |

0,13% |

|

Année 24 |

58 ans |

31 474,00 € |

0,07% |

0,07% |

0,14% |

|

Année 25 |

59 ans |

15 933,00 € |

0,08% |

0,08% |

0,16% |

On s‘aperçoit que la compagnie d’assurance dope les taux d’assurance sur les premières années de l’emprunt afin de prendre sa marge….

Pour le calcul il y aura un taux d’assurance décès PTIA et un taux d’assurance IPT ITT. Ces 2 taux s’additionnent pour ensuite se multiplier par le capital restant dû.

La baisse du taux appliqué sur le capital restant dû se fait sur les dernières années. Cela permet ainsi à l’assureur d’afficher un taux moyen d’assurance ou un TAEA qui soit plus faible et donc intéressant dans l’esprit de l’emprunteur.

Partant du principe que la durée moyenne de détention d’un prêt immobilier est de 7 ou 8 ans il faut donc être vigilant sur ce point.

La courbe de cotisation sera cependant variable selon les âges et les durées d’emprunt.

Nous venons de voir ces deux systèmes. Penchons-nous maintenant sur les offres d’assurance de prêt bancaire afin de voir quels sont les contrats vendus suivant les établissements.

Quelle banque propose une assurance de crédit immobilier calculé sur le capital restant dû ?

La liste des contrats assurance emprunteur par banque suivant le type de cotisation

La banque populaire et la Caisse d’Epargne ont un contrat assurance prêt avec une cotisation dégressive au mois le mois

LCL et CIC ont un contrat assurance emprunteur calculé en fonction de l’âge et du capital restant dû

Voici un état des lieux des produits d’assurance proposés par les banques quand vous demandez un prêt immobilier et qu’elles vous proposent leur assurance emprunteur :

| Contrat | Type de cotisation | cotisation fixe ou variable | |

| LCL | contrat CACI groupe | calculé sur le capital initial | cotisation fixe tous les mois |

| contrat CACI défensif | calculé selon l’âge et le capital restant dû | variable tous les ans car calculée sur le CRD (capital restant dû) | |

| BOURSORAMA | CNP | calculé sur le capital initial | cotisation fixe tous les mois |

| CRÉDIT DU NORD | SOGECAP | calculé sur le capital initial | cotisation fixe tous les mois |

| contrat ORADEA défensif | calculé selon l’âge et le capital restant dû | variable tous les ans car calculée sur le CRD | |

| BANQUE POSTALE | CNP depuis décembre 2022 | calculé sur le capital initial | cotisation fixe tous les mois |

| CNP avant décembre 2022 | calculé en fonction du capital restant dû uniquement | variable tous les mois | |

| BANQUE POPULAIRE | CNP | calculé en fonction du capital restant dû uniquement | variable tous les mois car calculée sur le CRD |

| contrat bpce, mncap, allianz, cnp défensif | calculé selon l’âge et le capital restant dû | Cotisation variable tous les ans car calculée sur le CRD | |

| CREDIT AGRICOLE | PREDICA | calculé sur le capital initial | cotisation fixe tous les mois |

| CAISSE D’EPARGNE | CNP | calculé en fonction du capital restant dû uniquement | variable tous les mois car calculée sur le CRD |

| contrat bpce, mncap, allianz, cnp défensif | calculé selon l’âge et le capital restant dû | Cotisation variable tous les ans | |

| BNP | CARDIF | calculé sur le capital initial | cotisation fixe tous les mois |

| CARDIF alternative emprunteur | calculé selon l’âge et le capital restant dû | Cotisation variable tous les ans car calculée sur le CRD | |

| SOCIETE GENERALE | SOGECAP | calculé sur le capital initial | cotisation fixe tous les mois |

| contrat ORADEA défensif | calculé selon l’âge et le capital restant dû | Cotisation variable tous les ans car calculée sur le CRD | |

| CIC | ASSUR PRÊT groupe | calculé sur le capital initial | cotisation fixe tous les mois |

| ASSUR PRÊT défensif | calculé selon l’âge et le capital restant dû | variable tous les ans | |

| CREDIT MUTUEL | ASSUR PRÊT groupe | calculé sur le capital initial | cotisation fixe tous les mois |

| contrat SURAVENIR défensif | calculé selon l’âge et le capital restant dû | variable tous les ans | |

| HSBC | HSBC Assurances | calculé en fonction du capital restant dû uniquement | variable tous les mois |

Vous constatez que nombre de banque ont des contrats défensifs qui sont calculés selon votre âge et le capital restant dû. Hormis CIC et LCL les autres ne vous les proposeront généralement pas. Ce ne sont pas les produits sur lesquels elles font le plus de marge. De plus pour vendre ce type d’assurance il est nécessaire de mieux maitriser le sujet. Ces contrats sont plus segmentés, ce sont les mêmes systèmes qu’avec une délégation d’assurance. Ils sont moins chers car l’étude de risque est plus précise. L’assureur aura besoin de connaître :

- Votre âge

- Votre profession

- Votre statut professionnel (cadre, non cadre, fonctionnaire,)

- Le nombre de kilomètres que vous effectuez à titre professionnel

- Si vous êtes fumeur ou non

- Si vous travaillez en hauteur ou portez des charges

- Si vous vous déplacez à l’étranger dans le cadre du travail

- Si vous pratiquez des sports à risque

Rien de bien compliqué, mais il faudra ensuite l’adapter sur mesure afin de coller au capital restant dû. Or le capital restant dû n’est pas le même si vous avez un différé, une période d’anticipation, des paliers de remboursement. C’est ainsi que nombre de banque qui pratique ce type de contrat mettent leur client en situation de fausse déclaration.

Généralement c’est le contrat groupe qui vous est proposé car plus simple à vendre pour la banque.

Dans tous les cas vous aurez intérêt à vous rapprocher d’un courtier assurance emprunteur pour ce type de démarche.

A notre niveau, connaissant les systèmes de contrat d’assurance emprunteur par banque nous pourront vous conseiller pour le mode de tarification en fonction de votre situation, de votre âge et de votre durée d’emprunt.

Les avantages d’une assurance emprunteur en capital restant dû ?

Les taux d’assurance emprunteur sont plus bas si ils sont calculé sur le capital restant dû

Les taux d’assurance emprunteur sur le capital restant dû diminue en cas de remboursement du prêt immobilier

L’assurance prêt capital restant dû permet d’assurer les risques aggravés de santé

Le principal avantage se situe sur l’aspect tarif. Les taux d’assurance moyen sont moins chers. Vous paierez 0.10% d’assurance à 35 ans sur une assurance à capital restant dû alors que vous paierez 0.25% de taux moyen sur une assurance à taux fixe commercialisé par des banques comme Société Générale ou HSBC par exemple.

Ils se calculent tous les mois ou tous les ans sur la somme exacte à rembourser. Ainsi dès lors que vous arrivez en fin de prêt, vous payez des cotisations en rapport avec le risque encouru.

Vous payez donc moins cher quand il ne reste plus que 50 000€ à rembourser.

Ces contrats sont généralement commercialisés par des assureurs externes.

Plus la durée de votre emprunt est courte est plus cela va baisser votre taux d’assurance. Le capital va décroitre plus rapidement et la cotisation d’assurance également.

Il est à noter que si vous faites un remboursement par anticipation ou réduisez la durée de votre emprunt cela aura un impact positif sur le taux d’assurance.

Nous sommes ici en cours de crédit immobilier, si par suite d’une rentrée d’argent vous soldez la moitié de votre capital restant dû la cotisation va elle aussi être divisée par deux. Cette baisse de cotisation jouera sur tout le remboursement du crédit.

Lorsque vous réduisez votre durée, le taux d’assurance est revu à la baisse car finalement votre âge de fin de prêt sera moins élevé. Moins de risque pour l’assureur signifie baisse de prix pour l’emprunteur.

Même si l’assurance est calculée sur le capital restant dû, certains assureurs proposeront de lisser la cotisation dans le temps. Cela a un coût mais suivant les âges et la durée d’emprunt cela peut représenter un intérêt financier non négligeable si vous avez prévu de rembourser l’emprunt avant son terme.

Les contrats assurance emprunteur dont la cotisation est calculée sur le capital restant dû seront aussi généralement plus adaptés si vous déclarez un risque aggravé de santé.

Des pathologies de type diabète de type 1 ou 2, dépression, surpoids, cancer du sein, apnée du sommeil ont tendance à être mieux accepté sur ce type de contrat. Le côté sur mesure joue, notamment lorsque l’on parle d’accorder ou de refuser les garanties ITT.

Quels sont les contrats assurance emprunteur en capital restant dû ?

La liste des contrats d’assurance de prêt qui sont calculé sur le capital restant dû

Comparatif des contrat assurance emprunteur en délégation suivant le type de cotisation

: Nous commercialisons des contrats assurance prêt avec cotisation fixe ou variable

Voici une liste de contrat que nous commercialisons et dont les calculs de la cotisation sont calculés en fonction de l’âge et du capital restant dû.

|

nom du contrat |

Compagnie d’assurance / gestionnaire |

Type de cotisation |

|

MNCAP pro |

MNCAP via Digital Isure BPSIS |

Cotisation selon le capital restant dû (fixe possible) |

|

Naoassur |

Suravenir via Digital Isure BPSIS |

Cotisation dégressive (fixe possible) |

|

Cardif Liberté emprunteur |

Cardif via CBP |

Cotisation en fonction du capital restant dû |

|

SNC (Super Novaterm Crédit) |

Met Life via CBP |

Cotisation dégressive selon le capital restant dû |

|

SwissLife Excellence Emprunteur |

SwissLife via Cegema |

Cotisation dégressive mais fixe possible |

|

UGIP PREMIUM |

PREPAR-VIE via UGIP |

Cotisation dégressive avec option si on souhaite que la tarif soit fixe |

|

UGIP GLOBAL+ CRD |

AXA via UGIP |

Cotisation sur le CRD avec option si on souhaite que la tarif soit fixe |

|

ASSUREA OPEN EMPRUNTEUR |

Harmonie Mutuelle via Multi Impact |

Cotisation calculé sur le capital restant dû |

|

AXA – ASSUREA DIGITAL – 4044 |

Axa via Multi Impact |

Cotisation sur le CRD ou sur le capital emprunté |

|

GENERALI |

Generali via Multi Impact |

Cotisation dégressive |

|

GENERALI n°7349 |

Generali via CBP |

Cotisation dégressive ou fixe |

|

Allianz n° 5369 |

Allianz via CBP |

Cotisation calculé sur le capital restant dû |

|

MNCAP n° 441063 |

MNCAP via CBP |

Cotisation dégressive |

|

PÉRÉNIM |

AFI ESCA |

Cotisation dégressive mais un lissage de cotisation est possible |

|

Abeille Digital Emprunteur |

Digital Insure BPSIS |

Cotisation dégressive mais le tarif fixe est possible |

|

APRIL Assurance de Prêt Optimum + |

APRIL |

Cotisation dégressive ou fixe selon le contrat |

|

Assurance de Prêt Extenso GENERALI |

APRIL |

Cotisation dégressive ou fixe selon le contrat |

Nous en commercialisons au global 44. Les possibilités sont donc importantes. A noter quand dans cette liste 40% peuvent avoir une cotisation fixe grâce à un lissage. Nous vous éclairerons sur cet aspect qui ne correspond généralement pas à la version standard du produit et que l’on ne trouve donc pas sur les comparateurs d’assurances emprunteur.

Un courtier en assurance prêt immobilier pour trouver des contrats en capital restant dû ?

Cela fait partie de la palette de notre métier. Comparer pour ensuite conseiller sur le choix du contrat.

Dès lors que vous demanderez une délégation d’assurance vous pourrez choisir une assurance emprunteur en capital restant dû et ainsi payer moins cher que l’assurance proposée par votre banque.

Dans des banques comme Banque Populaire ou Caisse d’Epargne le changement d’assurance emprunteur en cours de crédit fera baisser votre mensualité de prêt hors assurance. Ainsi l’assurance de prêt dégressive.

Si votre prêt immobilier a été fait au Crédit Agricole ou à la banque postale mieux vaudra opter pour le lissage de cotisation pour baisser votre mensualité.

Dans l’hypothèse d’un prêt locatif l’aspect déduction de cotisation pourra faire accroître votre économie d’impôt sur les premières années de l’emprunt.

Ainsi il n’y a pas de réponse toute faite. Tout dépend de votre situation, de la durée de votre prêt ou bien encore du type d’emprunt (résidence principale, locatif, prêt professionnel, SCPI,).

Le niveau de marge pris par les assureurs sur ce type de contrat devra être étudié de près car il n’est pas rare que ceux qui affichent les taux d’assurance moyen les plus bas du marché ne soient pas les meilleurs lors de l’affichage du prêt à 8 ans.Courtier spécialisé dans l’étude de ce type de contrats nous pouvons donc étudier ce que l’on appelle la courbe de déformation de primes.

Assurance de prêt en cas de surpoids ou d’obésité

Le Cabinet Phenix Courtage est à votre écoute pour vous accompagner et vous trouver la meilleur solution pour votre prêt.

Assurance prêt immobilier sur le capital restant dû

Aprés analyse de votre dossier avec risque aggravé de santé

nous trouverons ensemble la meilleure solution pour votre prêt immobilier