La garantie ITT de l’assurance emprunteur

la garantie ITT du contrat d’assurance de prêt immobilier

ITT signifie incapacité totale temporaire

la garantie ITT complète l’IPT

la garantie ITT est exigée par la banque pour une demande de prêt

ce qu’il faut savoir sur les garanties ITT d’une assurance de prêt

- 20 octobre 2023

- Envoyé par : Assurances

- Catégorie: Les Garanties du contrat

La garantie ITT est une des garanties proposées sur un contrat d’assurance emprunteur. Selon les contrats, on trouvera différentes appellations :

- Garantie incapacité temporaire de travail

- Garantie incapacité

- Garantie incapacité temporaire totale

- Garantie interruption temporaire de travail

- Garantie incapacité totale

- Garantie arrêt de travail

Cette garantie est généralement exigée par la banque lorsque vous faites un prêt immobilier de résidence principale ou secondaire.

Elle fait partie des garanties complémentaires d’un contrat d’assurance emprunteur. Le contrat global couvre les garanties décès PTIA IPT ITT. La garantie ITT est liée à la garantie IPT. Le coût est généralement calculé en commun puisque si l’arrêt de travail (ITT) se prolonge vous accédez ensuite à la garantie IPT (invalidité permanente totale).

Courtier spécialisé en assurance emprunteur, nous faisons aujourd’hui le point sur cette garantie afin de répondre aux questions que vous nous poser lorsque vous nous contacter après lecture de nos articles :

- À quoi sert à la garantie ITT ?

- Que couvre cette garantie dans le contrat d’assurance du prêt ?

- Comment fonctionnent les garanties ITT dans le cadre du prêt immobilier ?

- Quel est le taux d’assurance pour cette garantie ? Combien coûte-t-elle ?

- Quelles sont les exclusions que l’on retrouve sur une garantie ITT ?

- La garantie ITT est-elle obligatoire dans un contrat d’assurance de prêt. ?

- La garantie ITT peut-elle être refusée si l’on déclare une maladie dans le questionnaire de santé ?

Au-delà des explications de base qu’il convient de connaître la garantie ITT est une des garanties du contrat où il existe des différences importantes selon les contrats et les organismes. Statistiquement, c’est la garantie la plus utilisée (situation d’arrêt de travail). Il convient donc de faire une comparaison entre le contrat d’assurance proposé par votre banque dans le cadre d’un emprunt.

La Loi Lagarde vous permet de choisir librement votre contrat d’assurance de prêt.

La Loi Lemoine vous permettra de changer d’assurance emprunteur à tout moment dès l’édition de l’offre de prêt ou après sa signature.

Pourquoi souscrire la garantie ITT dans un contrat d’assurance de prêt ?

la souscription de la garantie ITT est une demande de la banque

la garantie ITT permet la prise en charge des échéances du crédit en cas de maladie

il existe des exigences spécifiques de la part des banques sur cette garantie

Si l’on veut rester basique dans la réponse, on peut se cantonner à vous indiquer que la banque la demande pour vous accorder un crédit immobilier.

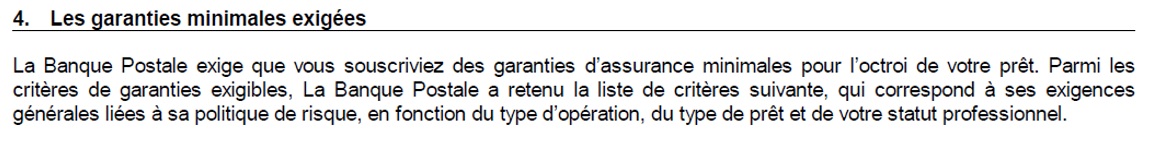

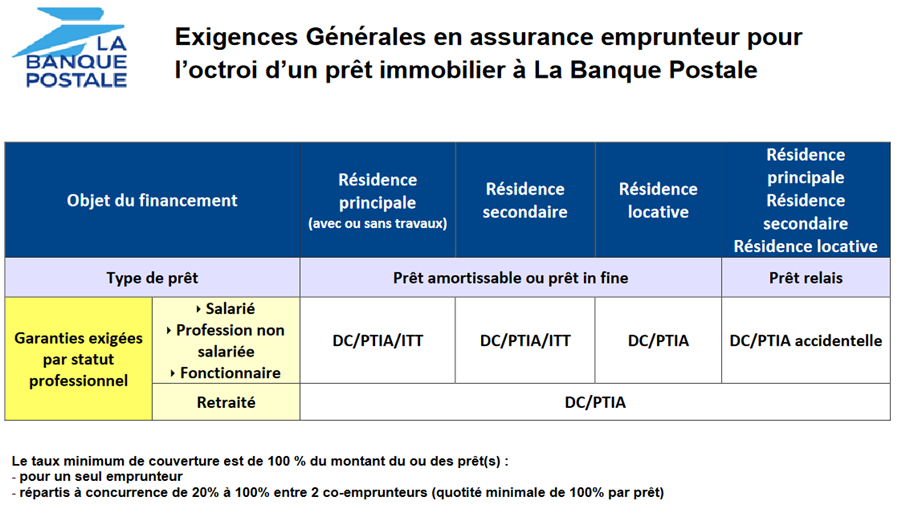

Voici, par exemple, ce que vous retrouvez sur la fiche assurance emprunteur de la Banque Postale :

Les banques demandent des garanties minimales pour octroyer un emprunt et la garantie ITT en fait partie. Ensuite chaque banque aura des exigences spécifiques sur la couverture des inactifs, les affections dorsales et psychiques, la référence ou non à une perte de salaire subie. Ces critères permettent de voir, si quand vous demandez à souscrire une autre assurance que celle de la banque, si celle-ci est équivalente en garantie. Si c’est le cas, la banque pourra accepter votre changement d’assurance.

Pour vous, et en tant qu’emprunteur qui va rembourser des échéances d’emprunt sur une durée allant de 15 à 25 ans, la garantie ITT vous assure une protection. En effet, le fait que vos échéances d’emprunt puissent être prises en charge de manière totale ou partielle si vous êtes malade ou accidenté permet de vous assurer une sécurité financière. Peut-être êtes-vous garanti à ce jour par le biais d’une prévoyance personnelle ou d’entreprise. Néanmoins, il est impossible de savoir si ce sera encore le cas dans 5 ans. C’est d’ailleurs pour cela que la banque demande une couverture spécifique liée à l’emprunt.

La prévoyance personnelle ou d’entreprise ne pourra être étudié par la banque en tant qu’alternative à la garantie ITT que si celle si vous a été refusé dans le contrat d’assurance de prêt.

Que couvre la garantie ITT dans un contrat d’assurance de prêt immobilier ?

la couverture ITT permet de prendre en charge les mensualité du prêt en cas d’arrêt de travail

une franchise de 90 jours est appliquée sur la garantie ITT

la franchise peut être de 180 jours sur certains contrats

La garantie ITT va vous couvrir si à la suite d’une maladie ou un accident vous vous retrouver dans l’impossibilité totale d’exercer votre activité professionnelle.

Elle pourra donc être mise en œuvre si votre médecin vous a mis en arrêt de travail et si vous touchez des indemnités journalières de la sécurité sociale ou de votre régime obligatoire (TNS, profession libérale, fonctionnaire,…).

Ce sont donc vos échéances d’emprunt qui seront payées par l’assureur. Cette prestation vous sera versée en remboursement ou sera directement versée à la banque qui vous exonéra du paiement de vos échéances de crédit immobilier.

La plupart du temps, une franchise de 90 jours est appliquée sur cette garantie. Mais elle peut atteindre 180 jours sur certains contrats. Ce sera par exemple le cas sur l’assurance emprunteur du CIC ou du Crédit Mutuel si vous déclarez un problème dorsal (hernie discale, lombalgie, sciatique,) ou une maladie psychique (dépression, burn out,…).

Cette période de 3 mois correspondra à la période où l’assureur ne prendra pas en charge les échéances d’emprunt. Il faut aussi y comprendre que tous les arrêts de travail inférieur à 3 mois ne seront pas indemnisés.

Comment fonctionnent les garanties ITT de l’assurance emprunteur ?

la prestation incapacité peut être forfaitaire ou indemnitaire

la prestation incapacité s’arrête à un certain âge

la garantie ITT peut ne pas couvrir certains problème de santé

Concernant le fonctionnement de la garantie ITT il convient de connaître différents points et ce sont d’ailleurs des points de comparaison à prendre en compte si l’on souhaite être correctement garantie.

Les différences de fonctionnement sur la garantie ITT dans un contrat d’assurance vont se faire sur les points suivants :

- La prestation est-elle forfaitaire ou indemnitaire ?

- Jusqu’à quel âge me couvre la garantie ITT ?

- Si je suis indemnisé jusqu’à quel âge l’assureur va-t-il verser la prestation ?

- Vais-je être indemnisé en ITT si je suis inactif au moment du sinistre ?

- Si je suis couvert en ITT pour un problème de dos ou une dépression ?

Le principe de la garantie ITT est de vous couvrir en arrêt de travail. Si vous rentrez dans le cadre de la définition l’assureur « peut » verser une prestation. Mais il ne le fera pas dans tous les cas.

Si votre prestation ITT est indemnitaire cela signifie que votre prestation sera limitée à votre perte de revenu. Pas de perte de revenu = pas de prestation. On retrouve ce fonctionnement notamment sur les contrats d’assurance de prêt CNP de la Banque Populaire ou de la Caisse d’Epargne et dans une moindre mesure au CIC et au Crédit Mutuel. Bien entendu, ces contrats sont à éviter puisqu’au final vous payez votre cotisation pour des garanties qui peuvent le jour J ne pas vous indemniser.

Les garanties ITT vous couvrent selon les contrats jusqu’à 65, 67 ou 70 ans. Selon les reformes de retraite, il faut parfois être vigilant sur ce type de point. Cela est aussi valide pour les comparatifs de prix de contrat. On ne peut pas comparer des contrats qui couvrent l’ITT allant jusqu’à 65 ans et ceux où la garantie ITT s’arrête à 70 ans. Si vous prenez votre retraite avant cet âge, vous ne serez plus couvert. À la banque, vous continuerez bien souvent à payer la même cotisation alors que sur un contrat en délégation le coût des cotisations pourra être réduit.

Mais attention cette limite d’âge sert aussi pour déterminé la date de fin de votre indemnisation. Si la garantie ITT s’arrête à 65 ans et que vous étiez en cours d’indemnisation l’assureur va stopper la prise en charge de votre échéance d’emprunt.

Il arrive parfois que vous vous retrouviez en situation d’ITT même si vous n’avez pas d’activité professionnelle. Dans ce cas, votre ITT sera votre incapacité à exercer les actes de la vie courante. Certains contrats d’assurance de prêt limiteront leur prestation.

La couverture des problèmes de dos ou des maladies dites du psychisme va varier selon les contrats. La couverture de la garantie ITT sans limitation sur les affections dorsales et psychiques est parfois exigée par la banque. Ce sera le cas chez BNP, Crédit Agricole, Caisse d’Epargne, CIC, Crédit Mutuel ou Banque Populaire. Mais attention, il faut faire étudier ce type de couverture par un spécialiste de l’assurance emprunteur. La CIC exige un contrat sans condition d’opération pour les problèmes de dos par exemple. Pourtant le fonctionnement de la garantie indique que pour ce type de maladie la franchise sera rallongée de 3 mois et passera à 6 mois.

Il ne faut donc pas comparer les garanties ITT sur la seule base des équivalences de garantie demandée par la banque et reprise dans les comparateurs d’assurance.

Quel est le coût des garanties ITT dans un contrat d’assurance de prêt ?

le tarif de la garantie ITT est différents selon les établissements d’assurances

le coût varie selon l’âge et la durée du crédit immobilier

il existe des surprimes sur la garantie ITT en cas de maladie

Le coût va varier selon les organismes (banque ou assureur externe en délégation).

Sur les contrats groupe de banque, la garantie ITT coûte peu en pourcentage du prix total. Cela vient du fait que la garantie décès coûte extrêmement cher et contient toute la marge du produit. La garantie ITT ne pouvant être souscrite seule, vous payez ailleurs.

Le coût de la garantie ITT est donc principalement lié à votre âge au moment où vous faites l’emprunt. Des surprimes pourront être pratiquées si vous avez indiqué une maladie dans votre questionnaire santé. Cela dépendra du type de pathologie (diabète, obésité, infarctus, RCH, …)

Certaines options comme le fait de rajouter une prestation forfaitaire chez Banque Populaire ou Caisse d’Epargne pourront aussi augmenter le coût.

Sur les contrats en délégation d’assurance, le coût d’assurance lié à la garantie ITT dépendra :

- De votre âge,

- De la durée de l’emprunt,

- Du fait que vous ayez un risque professionnel ou pas (manutention, travail en hauteur, …),

- Du fait que vous ayez des déplacements professionnels important ou pas,

- Du fait que vous soyez fumeur ou pas,

- Des options complémentaires éventuelles (prestation forfaitaire, option psy dos, couverture mi-temps thérapeutique,…).

Il arrivera aussi que vous ayez un surcoût (surprime sur la garantie ITT) si vous faites des déplacements professionnels réguliers à l’étranger (Afrique, Asie, Amérique du Sud,…) ou pratiquez un sport à risque (escalade, course automobile,…).

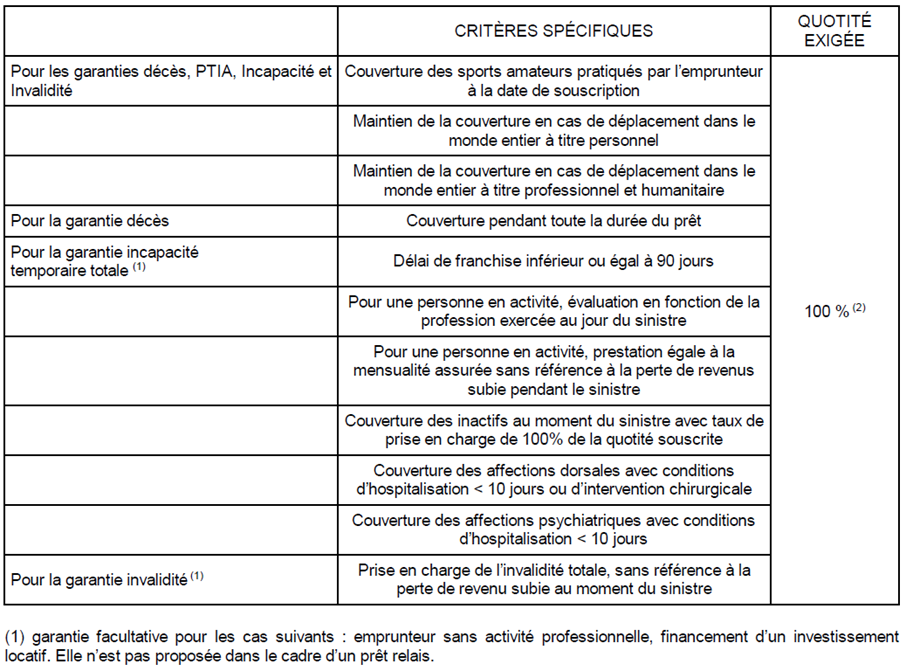

Concernant le critère âge et durée d’emprunt voici deux échéanciers qui vous donne le détail du coût de la garantie ITT dans un contrat d’assurance emprunteur en délégation :

- Coût des garanties ITT (incapacité) pour un emprunteur de 30 ans non-fumeur sans risque professionnel

Comme on le voir ici, le coût de la garantie ITT est fixé à 750€ pour un total de cotisation de 3212€ sur le contrat. La garantie ITT représente donc 23% du coût total sur la durée de l’emprunt.

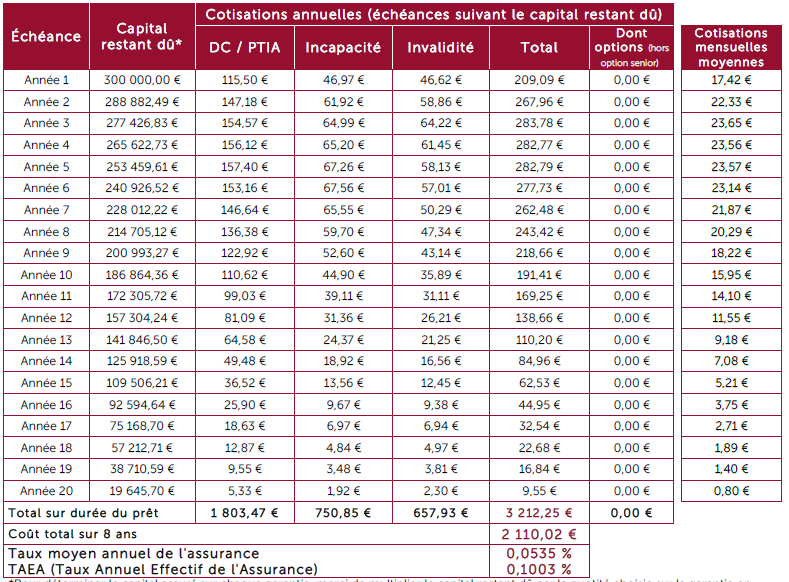

Pour bien comprendre, prenons maintenant le même exemple, mais en rajoutant des risques professionnels.

- Coût des garanties ITT (incapacité) pour un emprunteur de 30 ans non-fumeur avec manutention, travail en hauteur et faisant 50 000 km par an.

Le coût qui était de 750€ est passé à 1350€ soit quasiment le double. La garantie ITT pèse maintenant 28% du coût total de l’assurance emprunteur sur la durée du crédit immobilier.

En délégation d’assurance, vous trouverez des contrats sur lesquels vous pourrez atténuer ou annuler ce surcoût. Certains contrats ne prennent pas en compte le risque professionnel. Ainsi, le tarif reste généralement attractif.

Au-delà du coût de la garantie, d’autres aspects vont avoir un impact sur le choix du contrat ou la couverture en cas de maladie.

Des exclusions de garantie sur la partie ITT de l’assurance emprunteur pourrait faire que vous ne soyez pas indemnisé. Il faut donc y apporter une attention toute particulière.

Quelles sont les exclusions sur la garantie ITT ?

il faut consulter la liste des exclusions dans les conditions générales de vente

des exclusions spécifiques à votre maladie ou profession peut être rajoutées par l’assureur

listes des exclusions ITT selon la maladie déclarée dans le questionnaire santé

Comme dans tout contrat d’assurance, on peut retrouver des exclusions générales et des exclusions particulières.

Pour bien comprendre, les exclusions générales vont apparaitre dans les conditions générales de vente du contrat (appelé aussi notice) alors que les exclusions qui sont liées à votre profil d’emprunteur (sport, état de santé, déplacement à l’étranger) vont apparaitre sur vos conditions particulières.

Votre banquier ou courtier en prêt ne verra que les conditions générales. Les conditions particulières contenant généralement des informations médicales ne vous seront communiquées qu’à vous (secret médical). Les exclusions générales sont acceptées quand vous signez la demande d’adhésion. Les conditions particulières vous sont d’abord proposées par l’assureur et ensuite c’est à vous de les accepter ou de les refuser. Sans votre validation, le contrat n’est pas édité.

- Les exclusions générales sur la garantie ITT :

En assurance emprunteur, vous allez avoir des exclusions qui s’appliquent à l’ensemble des garanties (suicide la première année du contrat, fausse déclaration de l’assuré, conduite en état d’ivresse, pratique de certains sports). Et ensuite des exclusions plus spécifique à chacune des garanties du contrat (décès, PTIA, IPT, ITT,…)

Pour ce qui est des exclusions spécifiques à la garantie ITT on en retrouve peu. Cela porte la plupart du temps sur :

- Des arrêts de travail lié à des problèmes de dos,

- Des arrêts liés à des dépressions,

- Les suites de cure ou de traitements esthétiques,

- Exclusion de certains sports,

- ….

Les exclusions vont être différentes suivant les contrats et leur intitulé pourra également varier. Ainsi la potée de l’exclusion pourra être distincte pour une même maladie ou pour un même cas (sport par exemple). Ex : exclusion de l’escale et exclusion de l’escalade en montagne.

- Les exclusions particulières sur la garantie ITT (maladie, déplacement professionnel à l’étranger, sports).

Les exclusions sur les risques sportifs et sur les déplacements sportifs sont principalement à étudier sur les contrats en délégation d’assurance. N’allait pas pour autant croire que les banques distribuent des contrats sans exclusions ou que la facilité d’adhésion n’entraine pas d’autre surprise en cas de pépin.

Lorsque vous adhérez à une assurance emprunteur, on vous demande si vous exercez des sports dangereux ou si vous vous déplacez régulièrement à l’étranger dans un cadre professionnel. Si l’on ne vous pose pas la question, cela part mal pour que vous soyez correctement assuré et cela signifie que votre interlocuteur n’a pas la maitrise du sujet…

Si vous déclarez des sports ou des déplacements à l’étranger (hors Europe ou Etats-Unis la plupart du temps), l’assureur vous demandera des précisions.

Selon votre retour, il pourra décider d’exclure votre activité sportive ou ne pas vous couvrir un au titre de l’ITT si vous allez dans tel ou tel pays. Comme toujours, il y a la règle et l’exception, certains contrats n’excluront pas les pratiques sportives ou les déplacements à l’étranger.

Le gros des exclusions ITT va porter sur des maladies que vous pourriez déclarer dans le questionnaire santé que vous allez remplir au moment d’adhérer au contrat.

Même méthode que pour les déplacements ou les sports. L’assureur demandera des informations complémentaires sur la maladie (diabète, apnée du sommeil, endométriose,…) ou l’antécédent de santé déclaré (cancer, AVC, infarctus,…) et vous communiquera sa décision.

Mais attention, on peut ne pas être malade, et avoir des choses à déclarer dans un questionnaire santé (opération des dix dernières années, arrêt de travail des 5 dernières années, examen ayant révélé des anomalies, …).

Ainsi une rupture des ligaments du genou, de l’asthme, une hypertension même légère doivent être déclarés sous peine de se retrouver en fausse déclaration avec nullité du contrat à la clé.

Une fois que le service médical de la compagnie d’assurance aura pris en compte tous les éléments, il vous communiquera sa décision.

Si l’on se focalise uniquement sur la garantie ITT cela pourra être :

- Un refus de la garantie ITT (sans indiquer pour autant qu’il est lié à votre maladie),

- Une acceptation aux conditions classiques (sans exclusion),

- Un accord de la garantie ITT mais avec une surprime (vous paierez donc plus cher pour être assuré pour votre maladie),

- Un accord de la garantie ITT mais avec une exclusion de votre maladie.

Si vous êtes accepté, mais à l’exclusion de votre maladie sur la garantie ITT cela signifie que votre emprunteur sera pris en charge pour toute les maladies ou accident sauf s’il résulte de la maladie indiquée dans les clauses d’exclusion qui vous ont été communiquées et que vous avez acceptées.

Suivant les maladies qui peuvent être déclarées, voici une liste de décisions de médecins-conseil annonçant des exclusions au titre de la garantie ITT :

- « Exclusion des affections de l’œsophage, de l’estomac et du duodénum, leurs suites et conséquences» pour des maladies en lien l’appareil digestif, des antécédents d’ulcères, …

- « Exclusion des affections disco-vertébrales, leurs suites et conséquences» pour des maladies du dos (sciatique, lombalgie, hernie discale, …) ou des atteintes de la colonne vertébrale.

- « Exclusion de l’endométriose, ses suites et conséquences ».

- « Exclusion des maladies cutanées, leurs suites et conséquences » pour du psoriasis ou des maladies de peau.

- « Exclusion des pathologies hépatiques et leur suite et complication éventuelle, y compris thérapeutiques » pour des maladies du foie ou des voies biliaires.

- « Exclusion des affections neuropsychiques et troubles anxio-dépressifs, leurs suites et conséquences» pour de la dépression, un burn out, un conflit employeur,…

- « Exclusion de la polyarthrite rhumatoïde et/ou les affections des articulations et manifestations extra-articulaires, leurs suites et conséquences» si vous déclarez une polyarthrite dans le questionnaire santé.

- « Exclusion des maladies cardiaques, ses suites ou conséquences » pour des suites d’infarctus ou un trouble du rythme.

- « Exclusion des affections de la thyroïde y compris les troubles de la glande thyroïde, leurs suites et conséquences » pour des problèmes thyroïdiens (L’hyper ou hypothyroïdie, La maladie de Basedow, des nodules thyroïdiens bénins, un goitre, …).

- « Exclusion des maladies ou affections cutanées, leurs suites et conséquences » pour des dermatites de l’eczéma, du psoriasis, …

Ces mêmes exclusions porteront aussi sur la garantie IPT qui intervient à la suite de l’ITT si l’arrêt est long et qu’il y a passage en invalidité.

Dans le cadre de notre activité de courtage en assurance emprunteur, la spécialisation dans l’acceptation des risques médicaux nous permet de connaître les assureurs qui seront plus souples dans l’acceptation de telle ou telle maladie.

Ainsi certains assureurs font des exclusions ITT sur les maladies thyroïdiennes quand d’autres n’en font pas pour la même pathologie. Ce qui permettra de limiter les exclusions, voire de les supprimer quand on fait un changement d’assurance emprunteur.

La garantie ITT est-elle obligatoire ou facultative dans le contrat d’assurance de prêt ?

la garantie ITT est facultative dans le contrat d’assurance de prêt

cette garantie devient obligatoire si on emprunte pour une résidence principale ou secondaire

elle est facultative sur les prêts immobiliers locatifs ou relais

Dans un contrat d’assurance de prêt, la garantie ITT tout comme l’IPT d’ailleurs est facultative. On appelle cela des garanties complémentaires. La garantie obligatoire que l’on doit souscrire pour accéder au contrat c’est la garantie décès PTIA.

Néanmoins, dans le cadre d’un prêt immobilier et même si ce n’est pas légalement obligatoire, la banque va exiger une assurance emprunteur.

Suivant les types de prêt ou votre situation, la banque exigera la garantie ITT :

Sur ce document de la Banque Postale, les garanties ITT sont demandées suivant votre projet ou votre statut.

Même s’il y a quelques variantes suivant les banques, on peut considérer que :

- Pour un prêt de résidence principale la garantie ITT est obligatoire si vous êtes en activité.

- Que la garantie ITT est facultative pour un retraité qui fait un prêt immobilier RP.

- Pour un prêt de résidence secondaire la garantie ITT reste obligatoire si vous êtes en activité.

- Que la garantie ITT est facultative pour un retraité qui fait un prêt immobilier de résidence secondaire.

- Sur un prêt relai, la garantie ITT est facultative (le LCL la demande).

- La garantie ITT sera facultative pour un investissement locatif, peu importe votre statut.

Pour finaliser un emprunt, une demande à minima une couverture à 100% au titre des garanties décès PTIA IPT ITT. Ainsi si vous empruntez en couple vous pouvez répartir et même choisir deux compagnies d’assurances distinctes. C’est ce coût de 100% uniquement qui sera intégré au TAEG de votre prêt. Vous pouvez néanmoins couvrir plus (100% Mme et 50% Mr par exemple).

À noter qu’au CIC la garantie ITT pourra être couverte à 50% uniquement et même s’il y a deux emprunteurs. Ainsi vous pourriez vous assurer à 50% en décès PTIA et 25% en ITT. Les 50 autre % sont facultatifs et ne sont pas intégré au TAEG du CIC ou du crédit Mutuel.

Un courtier pour comparer les garanties ITT d’un contrat d’assurance emprunteur ?

Un courtier pour comparer les garanties ITT d’un contrat d’assurance emprunteur ?

un courtier peut comparer les fonctionnements et tarifs des garanties ITT

les comparateurs assurance de prêt ne peuvent pas comparer les garanties ITT

le courtier sait réduire le coût des garanties ITT

Nombres d’emprunteurs nous contacte, car soucieux d’être correctement assuré, ils ont commencé à vouloir comparer les fonctionnements de garantie ITT. Certains nous posent des questions sur le fonctionnement ou exclusion qui était pratiqué il y a dix ans et qui n’existe plus.

Plus ils avancent dans leur comparatif, plus ils découvrent de différences et de points à étudier dans les contrats. Rajouter à cela les comparatifs de tarifs, ils finissent par ne plus savoir quels sont les priorités et ce qu’ils cherchaient à l’origine.

Savoir comparer et synthétiser est le travail d’un courtier en assurance emprunteur.

Il sait classer les points les plus importants et optimiser les tarifs.

Mieux vaut éviter de prendre une mauvaise décision en consultant des comparateurs de prix qui ne fournissent finalement pas les informations dont vous êtes en attente.

Assurance de prêt en cas de surpoids ou d’obésité

Le Cabinet Phenix Courtage est à votre écoute pour vous accompagner et vous trouver la meilleur solution pour votre prêt.

La garantie ITT de l’assurance emprunteur

Aprés analyse de votre dossier avec risque aggravé de santé

nous trouverons ensemble la meilleure solution pour votre prêt immobilier