COMPARATEUR ASSURANCE PRET IMMOBILIER

Comparer les assurances de prêt immobilier est une des premières choses à faire si vous souhaitez obtenir le meilleur TAEG pour votre emprunt.

L’assurance emprunteur représente le deuxième poste le plus coûteux dans un crédit

Votre banque vous proposera son contrat maison mais aurez tout intérêt à vous rendre sur un comparateur d’assurance emprunteur si vous souhaitez faire de réelle économie.

Votre comparateur vous permet d’obtenir en une seule simulation une trentaine de devis sur des assurance emprunteur ayant des garanties équivalentes à votre banque.

Chaque devis reprend les garanties, l’âge de fin de ces mêmes garanties mais aussi le taux d’assurance moyen, le TAEA et le coût des cotisations sur les 8 première années.

Vous pouvez ensuite choir entre des cotisations d’assurance fixe ou dégressive. Ces dernières seront calculées sur le capital restant dû.

Si vous n’avez pas pu mettre en place votre délégation d’assurance la Loi Lemoine vous permettra de changer d’assurance emprunteur dès que l’offre de prêt immobilier sera signée.

Si vous passez par un courtier, celui-ci pourra prendre en charges toutes les démarches administratives.

Qu’est ce qu’une assurance de prêt immobilier ?

L’assurance de prêt immobilier est un contrat qui garantit à la banque le remboursement du capital restant dû en cas de survenance d’un décès, d’une invalidité ou un d’un arrêt de travail de l’emprunteur. Elle permet ainsi de protéger le conjoint, les enfants ou les héritiers de l’emprunteur d’une charge financière importante en cas de coup dur. Le prêt immobilier étant le premier poste de dépense d’un ménage vous avez tout intérêt à vous garantir au mieux.

Si l’on devait faire une parallèle avec l’assurance voiture, nous vous conseillerions de vous assurer tout risque plutôt qu’au tiers. Dans les faits votre banque vous proposera une assurance au tiers puisque la majorité des établissements bancaires ne couvrent pas les emprunteurs en cas d’invalidité partielle ou si ils ont des problèmes de dos ou encore des maladies psychiques.

L’assurance de prêt immobilier n’est pas obligatoire légalement, mais elle est exigée par la plupart des banques pour accorder un prêt immobilier. En effet, elle représente une sécurité pour la banque en cas de défaillance de l’emprunteur.

C’est bien entendu aussi une marge pour la banque.

Dans la plupart des cas la banque vous propose son assurance emprunteur. Celle-ci est commercialisé par la filiale assurance de la banque (Prédica / Pacifica pour le Crédit Agricole, ACM si vous empruntez au CIC ou Crédit Mutuel, Sogessur si votre prêt est réalisé à la Société Générale). Dans les autres cas c’est la CNP qui sera l’organisme choisi par votre banque.

Il est établi que les marges bancaires sur ce type de produits varient de 50 à 70%.

Si vous empruntez en couple vous devrez choisir une quotité d’assurance. Le cumul de ces quotités devra être au minimum égal à 100% dès lors que vous dépasserez 100% la banque considéra que cette part d’assurance est facultative au sens du TAEG. Cette cotisation d’assurance ne sera ainsi pas comptabilisée dans le TAEG affiché par la banque et rendra plus difficile les comparaisons d’offres.

La banque pourra aussi vous proposer une garanties perte d’emploi.

Cette garantie permettra que vos échéances d’emprunt soit prise en charge tant que dure vos prestations pôle emploi. Il pourra s’agir d’une part de votre mensualité (ex : 50% de l’échéance d’emprunt) ou d’un montant forfaitaire (ex : 100€ par mois, 200€ par mois). Cette prestation sera stoppée dès que vous reprenez une activité professionnelle. Il est rare que la garanties perte d’emploi soit exigée pour octroyer un prêt immobilier. si c’est le cas, son coût sera intégré dans le TAEG. A l’inverse vous pairez la cotisation bien que cette garantie soit facultative mais elle ne sera pas rajoutée dans le TAEG de la banque.

Quelles garanties souscrire sur une assurance de prêt immobilier ?

Chaque contrat d’assurance emprunteur contient des garanties obligatoires et des garanties facultatives.

On choisit généralement ces garanties en fonction de la demande de la banque.

Les garanties obligatoires dans les contrats sont les suivantes :

- Garantie décès: avec cette garantie l’assureur prend en charge le remboursement du capital restant dû à la banque suite au décès de l’emprunteur.

- Garantie perte totale et irréversible d’autonomie (PTIA): la prestation est la même que pour la garantie décès. Cette prestation PTIA sera versé si vous êtes dans l’impossibilité d’exercer une profession et que vous avez besoin de l’assistance d’un tierce personne pour les actes de la vie courante.

Dans un contrat d’assurance emprunteur ces deux garanties sont liées. Le coût d’assurance est indiqué en reprenant les termes décès PTIA.

Si cette garantie est activée, il peut y avoir des incidences fiscales ou successorales puisque le crédit immobilier est soldé et il n’y a plus de dette. On parlera d’extinction de dette. Il est donc conseillé de souscrire une assurance décès complémentaire privée en complément du prêt immobilier. Les sommes perçues permettront aux héritiers de payer les éventuels droit de succession ou de racheter la part du bien au co emprunteur.

Les garanties ont chacune des exclusions dont il convient de prendre connaissance avant de souscrire.

Ces garanties peuvent être demandées pour un investissement locatif, un prêt professionnel (achat de locaux, d’un bâtiment, de matériel, de parts de société, d’une entreprise), un prêt pour des SCPI, une officine, une restructuration de crédit, un prêt travaux, un prêt consommation etc….

Il sera important de bien dissocié la répartition des emprunteurs sur le crédit et celle du bien immobilier car l’assurance couvre le prêt. Cela évitera les soucis d’indivision alors que le prêt a été soldé par la compagnie d’assurance.

Les garanties facultatives :

- Garantie invalidité permanente totale (IPT) : Cette garantie prend en charge le remboursement des mensualités de prêt en cas d’invalidité permanente totale de l’emprunteur. Il faudra généralement dépasser 66% d’invalidité pour être indemnisé. Ce taux d’invalidité sera apprécié selon la règle indiqué dans le contrat. Il sera fait mention d’un croisement entre le taux d’invalidité fonctionnel et le taux d’invalidité professionnel. La prestation IPT pourra être versé sous forme de capital si vous sélectionnez un contrat qualitatif. Cela évite de perdre votre droit à indemnisation en cas de revente anticipé ou de passage à la retraite. La garantie est présente dans le contrat jusqu’à 65, 67 ou 70 ans selon le choix. Sur certaines assurances de prêt vous pourrez inclure une option pour aller la durée de couverture.

- Garantie invalidité permanente partielle (IPP) : Cette garantie prend en charge le remboursement d’une partie des mensualités de prêt en cas d’invalidité permanente partielle de l’emprunteur. Ici, il faudra que votre taux d’invalidité soit compris entre 33 et 66%. La compagnie d’assurance appliquera une méthode de calcul indiqué dans votre contrat pour déterminer la part de mensualité qui est prise en charge. Elle pourra payer 50% de votre échéance ou N-33/33. N étant le taux d’invalidité retenu. Certaines assurance emprunteur permettent une prise en charge totale de votre mensualité si vous payez une option complémentaire.

- Garantie incapacité temporaire de travail (ITT) : Cette garantie prend en charge le remboursement des mensualités de prêt en cas d’incapacité temporaire de travail de l’emprunteur. En d’autres termes il s’agit ici d’un garantie arrêt de travail. La franchise standard est de 90 jours (3 mois). Mais elle pourra être réduite à 30 jours (1 mois) ou allongée à 60 ou 180 jours. Les 30 jours peuvent être adapté si vous avez un statut non salarié. Les 180 jours sont eux utilisé par des fonctionnaires sur des prêt Casden, BFM ou à la MGEN. Il conviendra sur la garantie ITT d’éviter les contrats indemnitaires c’est-à-dire ceux qui limite votre prestation ITT à votre perte de revenu. On retrouve ces systèmes de garanties ITT chez CIC, BPCE (Banque Populaire Caisse d’Epargne) par exemple. Tout comme pour la garantie IPT, la garantie ITT s’annule dès lors que vous dépassez les 65, 67 ou 70 ans. Il en sera de même pour la prestation, d’où l’intérêt d’avoir une garantie ITT qui soit dans le contrat le plus longtemps possible.

- Garantie perte d’emploi : Cette garantie prend en charge le remboursement des mensualités de prêt en cas de perte d’emploi de l’emprunteur. Cette garantie est rarement exigée par la banque pour l’obtention d’un emprunt. Les prise en charges varieront selon les assureurs ou pourront être communiqué sous forme d’un forfait. La plupart du temps le cas de la rupture conventionnelle fait partie des exclusions du contrat. Si vous êtes fonctionnaire ou TNS, il convient de résilier cette garantie si la banque vous l’a imposé. Il faut être en CDI (contrat à durée indéterminé) pour pouvoir la souscrire. Interrogez un courtier pour en savoir plus.

- L’option dorso psy : il ne s’agit pas d’une garantie mais d’une option. Elle sera facultative si vous empruntez dans certaines banque (LCL, Société Générale, BoursoBank, Banque Postale…) et obligatoire dans d’autres (Crédit Agricole, Banque Populaire, Caisse d’Epargne, BNP, …). Cette option permet de supprimer les conditions d’hospitalisation ou d’intervention chirurgicale qui existe dans certains contrat pour la prise en charges des affections dorsales et psychiques. Cela permet de répondre aux critères d’équivalence de garanties demandés par les banques dès lors que vous souhaitez souscrire une délégation d’assurance ou changer d’assurance emprunteur dans le cadre de la Loi Lemoine.

- La garantie exonération : cette garantie qui peut être incluse ou non dans le contrat permet de ne plus payer sa cotisation si on est en situation d’ITT ou d’IPT. Elle est donc en vigueur jusque vos 65, 67 ou 70 ans.

Ces garanties facultatives, à minima ITT et IPT sont exigée par la banque si vous empruntez pour une résidence principale ou secondaire.

Vous ne pourrez pas y accéder si vous êtes retraité ou considéré sénior par l’assureur. En effet lorsque vous êtes à la retraite, vous ne pouvez plus être en situation d’arrêt de travail ou d’invalidité puisque vous touchez déjà une pension. Votre revenu principal n’est donc pas impacté si vous avez un accident, une maladie ou vous retrouver en situation dépendance.

Dans la notice de l’assurance emprunteur vous allez retrouver des restrictions c’est-à-dire des points qui ne seront pas couverts par l’assureur. On appelle cela des exclusions.

Ces exclusions vont porter sur l’ensembles garanties ou sur une partie seulement. Ainsi par exemple sera régulièrement exclus de toutes les garanties les suites et conséquence d’une conduite en état d’ivresse. Pour les garanties ITT, IPT et IPP on retrouve des restrictions sur certaines pathologies.

Celles-ci peuvent notamment porter sur les problème psy (dépression, burn out, anxiété, troubles du comportement,….) ou dorsaux (hernie discales, lumbago, sciatique, cervicalgie, dorsalgie,….).

La maternité sera couverture en ITT et IPT mais vous ne serez pas indemnisé durant la période de congé légal. La grossesse pathologique sera elle aussi couverte. En revanche les conséquences de traitement de la fertilité pourront être exclus ou toutes les suites d’une FIV si vous la déclarez dans votre questionnaire santé.

Des exclusions pourront aussi s’appliquer sur la pratique de sports considérés à risque par l’assureur. Cela pourra donc concerner la pratique du parapente, de l’ULM, du planeur, du deltaplane, parachutisme, du kitesurf, du canyoning, de la plongée, ski hors-piste y compris dans le domaine skiable, l’escalade. Grâce à un courtier assurance emprunteur vous pourrez supprimer votre exclusion sportive et négocier une éventuelle surprime. Sur les activités sportives, il existe des sports dit rachetables. Cela signifie que l’assureur grâce à un questionnaire spécifique pourra étudier une couverture sur mesure. Pour de l’escalade vous n’aurez donc pas les mêmes conditions d’assurance si vous pratiquez en salle ou en haute montagne. La régularité de la pratique entrera en compte. Si vous pratiquez un sport à risque toutes les semaines ou une fois par an, le risque n’est pas le même.

Il est bon de noter que chaque compagnie d’assurance aura une politique de risque qui lui sera propre. Certaines compagnies pourront assurer la pratique de sport automobile quand d’autre excluront à minima cette pratique sur les garanties ITT et IPT. La Loi Lemoine qui a supprimé le questionnaire santé dans le cadre de certains emprunts n’a aucun impact sur la pratique sportive. Aussi vous devez déclarer les sports que vous pratiquez dans la demande d’assurance. A vous de vérifiez si le courtier a bien indiqué ces éléments à l’assureur car c’est vous qui subirez la fausse déclaration en cas d’accident.

En comparant avec un courtier spécialisé en assurance emprunteur il est possible d’obtenir des contrats sans exclusion sur les sports comme c’est le cas sur certains contrat groupe bancaire. A notre niveau vous avons 3 offres différentes qui permettent de couvrir les sports sans majoration de tarif. Vous pouvez ainsi avoir accès une délégation qui sera moins chère que le contrat de votre banque tout en étant couvert pour vos activités sportives régulières.

Les garanties ITT et IPT pourront aussi supporter des exclusions médicales lié à votre état de santé à la souscription ou en lien avec des antécédent de santé.

Ces exclusions feront suite au fait que vous ayez complété un questionnaire de santé exigé par l’assureur avant de vous octroyer les garanties décès PTIA IPT et ITT.

Dans le cadre d’une maladie on évoquera le terme de risques aggravé de santé et il faudra utiliser la convention AERAS. Cette ci permet de bénéficier de 3 niveaux d’étude afin limiter les refus d’assurance. Pour certaines pathologies, notamment les cancers et les hépatites C, il sera possible de n’avoir ni surprimes ni exclusion. Le texte de la convention est donc à connaitre dès lors que l’on a eu une maladie.

Les assureurs de risques aggravés pourront étudier les demandes d’assurance contenant les risques médicaux suivant :

- Accident vasculaire cérébral (AVC, accident ischémique transitoire, hémorragie cérébrale, anévrisme cérébral, …)

- Maladie Cardiaque ischémique (angor, cardiopathie, angine de poitrine, infarctus, angioplastie, maladie coronarienne, …)

- Hypertension artérielle

- Trouble du rythme cardiaque (arythmie, tachycardie, fibrillation auriculaire, pace maker, …)

- Souffle cardiaque (insuffisance mitrale, souffle diastolique, …)

- Arthrose

- Rhumatisme

- Spondylarthrite SPA

- Polyarthrite PR

- Transplantation rénale

- Néphropathies

- Epilepsie

- Maladie de parkinson

- Atteinte hépatique

- Cancer (sein, thyroïde, estomac, prostate, …)

- Maladie intestinale

- Atteinte respiratoire (asthme, sarcoïdose, BPCO, …)

- Apnée du sommeil

- Diabète (type1, type 2, gestationnel, … )

- SEP (sclérose en plaque)

- Affection thyroïdienne (goitre, thyroïdite d’Hashimoto, hyperthyroïdie, nodule, maladie de basdeow…)

- Maladie de Hodgkin (lymphome, …)

- Obésité (surpoids, IMC élevé, sleeve, by pass…)

- Hyperuricémie (goutte, ….)

- Troubles psychiques (dépression réactionnelle, trouble bipolaire, crise d’anxiété, TOC,….)

- Affections oculaires (glaucome, décollement de la rétine, maladie des yeux, …)

- VIH (séropositif, sida, …)

Assurer des risques aggravés de santé étant une spécifiée et un éventuel frein à l’accord de crédit immobilier. Vous aurez tout intérêt à vous orienter vers un courtier spécialisé. Cette démarche vous permettra d’obtenir le maximum de garanties et de limiter les exclusions, restrictions, réserves et surprimes liées à votre état de santé.

Autant il est tout à fait possible d’assurer un prêt quand on est diabétique et que l’on a un niveau de glycémie à jeun équilibré, autant il est plus difficile de trouver une assurance emprunteur avec une pathologie rénale. Le risque de refus sur les garanties incapacité et invalidité du contrat y est beaucoup plus fréquent. Sans ces garanties, l’organisme prêteur aura tendance à vous refuser l’accord du crédit immobilier.

Un prêt doit certes être assuré à 100% pour être accordé mais c’est la banque qui impose les quotités d’assurance. Si vous empruntez à 2 et que vous avez un refus d’assurance, la solution ne pourra pas forcément être de basculer 100% d’assurance sur votre conjoint.

Les quotités d’assurance fixées par la banque, le sont généralement en fonction de votre répartition de revenus.

La banque demande donc à ce que l’emprunteur qui a le revenu le plus élevé soit le mieux assuré. Certains établissements accepteront une quotité d’assurance de 50% par personne mais cela reste rare et destiné à certains cas. Si vous êtes salarié avec une prévoyance d’entreprise ou fonctionnaire il est plus facile de négocier ce type de répartition sur les garanties d’assurance.

Dans certains établissements bancaires il pourra être demandé 100% sur les garanties décès PTIA et 50% sur les garanties IPT ITT. Le Crédit Agricole pratique ce type de formule. L’objectif recherché n’est pas forcément de vous offrir une couverture adaptée à votre situation. Ce type de répartition entre les garanties du contrat est destinée à limiter la concurrence ou les chances que vous puissiez changer de contrats. Nombre d’assureur ont obligatoirement 100% d’assurance en ITT si vous demandez une couverture décès PTIA. Quand vous vous rendez sur un comparateur d’assurance de prêt la case pour avoir 50% en ITT et 100% en décès n’existe pas. L’assureur vous fournit systématiquement un prix basé sur 100% toutes garanties. En vous facturant plus de garanties le coût d’assurance devient plus élevé sur le devis et vous avez donc l’impression que l’écart de prix avec la banque est moindre.

En réalité il n’en est rien. Il faut simplement que le courtier soit informé de cette spécificité afin qu’il puisse sélectionner un contrat ou cette démarche de répartition d’assurance est possible.

Des banques comme CIC ou Crédit Mutuel vous indiquerons elle une demande d’assurance à 100% sur les garanties décès PTIA IPT IPP. Dans les faits la fiche standardisée qui vous sera remise vous indiquera que vous devez vous assurer à 100% (entre les deux emprunteurs) pour la partie décès PTIA et à 50% (au global des deux emprunteurs) pour la partie IPT IPP et ITT. Cela est dû au fait que le contrat groupe de ces deux banques prévoient une limitation de prise en charge en cas d’incapacité et d’invalidité. Cette limitation sera fonction de votre perte de revenus. Si vous n’avez pas de perte de revenus le caractère indemnitaire des prestations IPT/IPP/ITT fera que les Assurance Crédit Mutuel (ACM) ne vous versons que la moitié de ce sur quoi vous êtes assuré. En d’autres termes vous payez une cotisation d’assurance pour 100%, il est noté sur le contrat 100% mais vous ne serez indemnisé qu’à hauteur de 50%.

Sur notre comparateur d’assurance vous ne trouverez que des offres dites forfaitaire. Cela signifie que la perte de revenu éventuelle que vous auriez sur un arrêt de travail ou sur une invalidité ne sera pas pris en compte dans le montant de la prestation versée par l’assureur. Si vous êtes assuré à 100% en ITT ou IPT l’assureur prendra en charge vos échéance d’emprunt en totalité et ce dès le troisième mois si vous avez sélectionner la franchise 90 jours.

Sur un comparateur d’assurance de prêt il n’est généralement pas possible d’indiquer une franchise plus courte ou plus longue.

En passant par un courtier assurance emprunteur vous aurez la possibilité d’avoir un tarif pour une franchise de 30 jours (profession libérale ou chef d’entreprise), 60 jours ou 180 jours (fonctionnaire dans le cadre de prêt BFM, Crédit Mutuel, CIC ou Société Générale).

Quelles informations pour obtenir un devis assurance emprunteur ?

Pour mettre en place une délégation d’assurance, il faut dans un premier temps obtenir un devis.

Ici la compagnie d’assurance aura systématiquement besoin d’information vous concernant et concernant l’emprunt.

Pratiquement tous les éléments demandés vont avoir une influence sur le tarif.

Voyons quels sont les éléments que vous devrez communiquer à l’assurance pour obtenir votre devis et quels seront leur impact sur votre taux d’assurance

Pour ce qui vous concerne voici la liste des éléments nécessaire à l’établissement d’un devis.

- Vos coordonnées personnelles (nom, prénom, adresse, …). Un devis est nominatif même si vous empruntez via une société (SCI, Sarl, SAS, Société civile, …)

- Votre date de naissance: elle va permettre de calculer votre âge. Le tarif étant fonction de l’âge, c’est un des éléments qui influencera le plus votre taux. Certains assureurs prendront votre âge à date anniversaire et d’autres feront le calcul en fonction de votre âge au 31 décembre de l’année en cours. Suivant l’assureur vous pourrez donc bénéficier d’un tarif plus ou moins attractif selon votre mois de naissance et la date d’effet de votre contrat. L’âge pris en compte dans le devis et celui que vous aurez à la date d’effet du contrat. Parfois il peut donc être avantageux d’avancer un peu la date d’effet pour bénéficier d’un meilleur tarif. Un emprunteur sénior pourra parfois économiser plusieurs milliers d’euros en payant un mois de cotisation en plus. Plus vous êtes jeunes et plus votre taux d’assurance sera faible.

- Votre mail et votre téléphone: même si ce n’est pas une information obligatoire pour obtenir votre devis d’assurance emprunteur, cela permettra au courtier de vous ouvrir votre espace client si vous souhaitez souscrire votre assurance emprunteur ou résilier celle de la banque

- Votre adresse complète: ce point est important car si vous résidez en France, certains assureurs font des abattements tarifaires si vous habitez Paris ou Lyon. Si vous résidez hors de France, c’est-à-dire que vous avez un statut de résident étranger ou d’expatrié, certaines garanties ne pourront pas vous être accordées. Pour un prêt de résidence principale les garanties IPT et ITT sont demandées par la banque. Sur certains contrats il n’est pas possible de les obtenir si vous êtes expatrié. Ici il sera donc conseillé de vous adresser à un risque aggravé de santé. Dans certains pays d’Afrique, d’Asie ou d’Amérique du Sud l’assureur pourra appliquer des majorations de tarif. Elles ne seront pas directement intégrées sur le devis. Un devis sur mesure vous sera adressé suivant votre pays de résidence après avoir rempli un questionnaire de risque. Les majorations de tarif pour les expatriés varieront selon le contrat et la compagnie sélectionnés. Si vous changez de lieu de résidence après avoir obtenu le crédit cela n’aura pas d’impact sur votre cotisation d’assurance. En revanche si vous partez vivre à l’étranger, mieux vaut informer le courtier afin qu’il vous confirme si vous êtes couvert ou si une déclaration doit être faite à l’assureur.

- Votre catégorie socioprofessionnelle (CSP) : après l’âge c’est le deuxième paramètre qui influence le plus le niveau du taux d’assurance. Les tarifs des assureurs de prêt immobilier sont faits selon un risque. Ils partent du principe qu’un salarié cadre ou un fonctionnaire de catégorie A auront moins de risque d’être en arrêt de travail ou de développer des maladies qu’un artisan du bâtiment. Tous les assureurs se basent sur des statistiques pour calculer les tarifs des garanties décès PTIA IPT ITT. Voici la liste des catégories professionnelles mise en place par les assureurs : salarié cadre, salarié non cadres, salarié non cadre ayant une activité administrative ou sédentaire, fonctionnaire de catégorie A, fonctionnaire de catégorie B, fonctionnaire de catégorie C, enseignants, commerçant, artisan, chef d’entreprise, ouvrier, intérimaire (CDD), intermittents, profession libérale, profession libérale médicale, profession libérale paramédicale, retraité ancien cadre ou dirigeant de société, retraité ex non cadre, retraité de la fonction publique, ouvrier ou encore sportif professionnel.

Noter que le fait d’être en CDD n’aura pas forcément d’impact sur le tarif indiqué sur votre devis d’assurance. En revanche lorsque vous êtes intermittent, les garanties ITT peuvent vous être refusées si la majorité de vos revenus sont issus de prestation pôle emploi. Ici l’assureur vous demandera donc vos deux derniers avis d’imposition pour évaluer s’il vous accorde ou pas les garanties incapacité et invalidité (ITT/IIPT/IPP).

- Votre profession et votre régime social : l’assureur du crédit immobilier voudra avoir cette information pour plusieurs raisons. La première est toujours en rapporta avec le risque c’est-à-dire savoir si vous avez une profession dangereuse ou pas. Un ingénieur peut par exemple travailler dans différents lieux. Cela peut aller d’un travail sédentaire ou bureau ou alors faire des visites de chantier. Concrètement le risque lié à la profession n’est pas le même. Le fait de communiquer sa profession permet aussi à l’assureur du crédit de savoir sur quelle base il établira sa définition de l’ITT ou de l’IPT. En effet la majeure partie des assureurs définissent l’incapacité ou l’invalidité en fonction de la profession que vous exercez. Un chirurgien-dentiste pourra être dans l’incapacité totale de travailler s’il perd don pouce. Pour un courtier en assurance, la perte du pouce aura un impact beaucoup plus limité et occasionnera une absence d’indemnisation. Pour ce qui est du régime social vous aurez à déclarer si vous êtes actif ou inactif ou encore chef d’entreprise (TNS, gérant de Sarl ou SAS) ou à la retraite. Dans une majorité de compagnie d’assurance la garantie ITT ne sera pas accessible si vous n’avez pas d’activité professionnelle. Ainsi si la banque vous a imposé une garantie ITT alors que vous ne travaillez pas il sera plus difficile de changer d’assurance. Un courtier assurance emprunteur pourra vous orientez vers des contrats où l’on peut être assuré en ITT même sans avoir un emploi. Un comparateur d’assurance emprunteur ne comprendra pas très bien cette information car elle ne correspondant pas vraiment aux exigences standard de la banque pour accepter les délégations d’assurance.

- Le fait d’être fumeur ou pas : la plupart des assureurs de crédit immobilier majorent leurs tarifs de 30 à 50% si vous fumez. Pour être considéré non-fumeur il faudra ne jamais avoir fumer ou alors avoir arrêté depuis plus de 2 ans. Le fait de vapoter avec ou sans nicotine rentre également dans la catégorie fumeur. Vous subirez donc une majoration de taux. Le comparateur d’assurance emprunteur se limitera à la définition du fumeur par la majorité des compagnies d’assurance (avoir fumé ou vapoté au cours des deux dernières années. Un courtier assurance emprunteur pourra, lui, utiliser ses connaissances pour trouver des contrats qui ne majore pas les tarifs pour les nons fumeur ou ceux qui viennent d’arrêter de fumer. En effet quelques assureurs qui n’ont pas forcément leur devis en ligne sur le comparateur permettent d’avoir un tarif plus bas quand vous fumez peu ou avez arrêté récemment. Il en sera de même si vous êtes un petit fumeur ou un fumeur occasionnel.

- Les déplacements professionnels: encore un élément pris en compte dans le calcul du taux d’assurance. Là aussi la plupart des assureur de crédits immobiliers ajoutent un surplus de cotisations si l’assuré faites des déplacements dans le cadre de son travail (commerciaux, gérant de société, professions libérale, ….). On ne compte ici que les déplacements fait en voiture et hors trajet domicile travail. Les déplacements en train ou en avion ne sont pas comptabilisé. L’assureur va tout simplement comptabiliser dans le prix du contrat le risque d’un accident de la circulation. Il faudra être précis sur le nombre de kilomètre annuel car selon le contrat les tranches seront différentes. On retrouve régulièrement une comptabilisation à plus ou moins de 20 000 kms par an. Certains assureurs seront beaucoup plus précis et ajusteront au mieux ce poste dans la fixation de leur taux d’assurance. Voici les fourchettes de kilomètres parcourus que l’on peut retrouver sur le marché de la délégation d’assurance (moins de 10 000 kms par an, entre 10 et 15 000€, entre 15 et 20 000, entre 20 et 30 000, entre 30 et 40 000 et plus de 40 000 kilomètres par an. Un comparateur d’assurance de prêt n’a pas la capacité d’être aussi précis. Il vous donnera taux d’assurance avec ou sans prise en compte du critère déplacement. Se sera donc moins précis et surtout pas forcément à votre avantage. Le courtier assurance emprunteur aura ici aussi la possibilité d’accéder à des contrats sans majoration de tarifs sur les déplacements professionnels.

- Le travail en hauteur : si vous travaillez à plus de 3 mètres de haut ou sur des échafaudages il faudra l’indiquer au courtier afin que ce risque soit pris en compte dans la tarification de l’assurance emprunteur. Sur un comparateur d’assurance la case n’existe pas…

- Le montant à assurer sur le prêt: ce montant sera déterminé en fonction de la quotité d’assurance sélectionnée. Ce montant sera un élément essentiel pour l’élaboration du tarif puisque c’est sur cette base que va s’appliquer le taux d’assurance. C’est ainsi que votre cotisation d’assurance sera calculée. Le montant à assurer aura également une importance si vous empruntez avec un risque aggravé de santé. Si vous assurez moins de 200 000€ vous pourrez accédez la Loi Lemoine et vous ne remplirez pas de questionnaire santé. Ceci peut donc vous permettre de ne pas avoir de surprime ou d’exclusion. Si vous assurez moins de 420 000€ vous aurez accès à un autre dispositif spécifique aux risque aggravé de santé. Il s’agira de le convention AERAS. Ici vous aurez un questionnaire de santé à compléter mais votre dossier pourra être étudié à 3 niveaux. Les niveaux 1 et 2 de la convention AERAS votre dossier sera étudié au sein de la compagnie d’assurance et via un médecin conseil. Si vous rentrez dans le cadre AERAS vous aurez accès à un 3ème niveau d’étude (niveau 3 AERAS). A ce niveau c’est un pool d’assureur qui prendra en charge l’étude médicale ce qui augmentera les chances d’obtenir un accord de garantie. La convention AERAS donne également le droit à un écrêtement de surprime selon les revenus de l’emprunteur.

- Le type de prêt immobilier: que vous fassiez un prêt amortissable à taux fixe, un prêt in fine, un prêt à palier ou encore un prêt mixte, il faudra le déclarer à l’assureur. La plupart des assurance emprunteur sont calculé sur le capital restant dû. Or l’amortissement du crédit immobilier sera différent entre un prêt amortissable et un prêt à palier. Il en sera de même si vous avez un différé de 12 ou 24 mois. Premièrement une banque n’acceptera pas une délégation d’assurance si le capital assurer ne correspond pas à l’amortissement du crédit. Deuxièmement la prise en compte de l’amortissement du crédit doit être pris en compte pour le choix du type de contrat. D’ordre générale un contrat dont le taux d’assurance s’applique sur le capital initial sera plus adapté sur un prêt avec différé d’amortissement ou un prêt à palier. Il est régulier d’avoir un système de prêt à palier ou de lissage lorsque vous avez un prêt à taux zéro. Il est plus difficile d’obtenir un tarif d’assurance qui soit conforme à l’amortissement quand on fait un prêt à palier. Ici le courtier assurance emprunteur pourra donc faire le devis en version manuelle et ainsi choisir un contrat qui soit adapté. Un mix assurance sur le capital restant dû et assurance sur le capital emprunté est possible. Cela aura pour effet de tirer le meilleur des deux systèmes et ainsi de baisser le budget d’assurance emprunteur de votre crédit. Le courtier assurance emprunteur vous permettra donc de payer moins cher qu’un comparateur.

- La durée du crédit immobilier : la durée de l’emprunt aura un impact élevé sur le taux de l’assurance emprunteur. Quand vous souscrivez une assurance calculée sur le capital restant dû, plus la durée est longue et moins l’amortissement du crédit est rapide. Le taux d’assurance appliqué chaque mois ou chaque année s’appliquera donc sur une somme qui est systématiquement plus important. Ainsi si vous cotisation est de 5000€ sur une durée de 7 ans, elle pourra passer à 20000€ si vous empruntez la même somme sur 25 ans. L’assureur basant ses tarifs sur des statistiques, il comptabilisera que si vous avez 30 ans et empruntez sur 7 ans le risque sera de 30 à 37 ans. Ici le risque de décès est faible. Si vous empruntez sur 25 ans le risque sera pris en compte de vos 30 ans à vos 55 ans. Le risque décès est plus important à 45 ou 55 ans. Vous aurez donc un contrat qui a des taux d’assurance plus haut sur ces années.

- Le taux d’intérêt du crédit immobilier : il jouera faiblement sur le prix de l’assurance. Néanmoins en période de hausse des taux d’intérêt comme cela a été le cas en 2022 et 2023, cela aura pour effet de ralentir l’amortissement du capital. Là aussi les assurance emprunteur calculée sur le capital restant dû seront plus fortement impacté. Leur taux moyens seront ainsi plus haut avec des taux à 4% en comparaison avec des taux d’intérêt à 1% comme on a pu le connaitre entre 2019 et 2021. À la vue de la hausse des taux que nous avons eu sur ces période l’écart de tarif entre les assurances en capital emprunté et les assurances en capital restant dû s’est réduit. Si vous avez un taux variable et que vous pensez que celui-ci va baisser en cours d’emprunt, vous avez tout intérêt à opter pour un contrat dont les cotisations son calculé sur le CRD. Dans le cas contraire privilégiez les assurances en CI (capital initial)

- L’objet du crédit immobilier : suivant s’il s’agit d’un emprunteur pour votre résidence principale ou d’un investissement locatif la banque ne va pas demander les mêmes couvertures. Pour un emprunt de résidence principale l’assurance comprendra généralement une couverture décès PTIA IPT ITT. Pour un investissement locatif seule les garanties décès PTIA sont exigé par l’organisme bancaire. Le fait d’indiquer à l’assureur l’objet du prêt permettra d’avoir des garanties d’assurance qui soient conformes aux attentes de la banque sur la partie garantie du contrat. Il en sera de même si votre emprunt est destiné à acheter un terrain et à construire une maison, à acheter des SPCI, à investir par le biais d’un crédit professionnel. Moins il y aura besoin de garanties et moins le contrat sera cher. Dès lors que seules les garanties décès PTIA seront nécessaire, les écarts de prix avec le contrat de la banque seront élevés. Sur une banque qui commercialise un contrat groupe 70 à 80% du coût du contrat provient de la garantie décès PTIA. Sur une délégation d’assurance la répartition de coût entre décès PTIA et IPT ITT se fait la plupart du temps à 50/50. L’assureur va identifier différente objet de financement : la résidence principale, la résidence secondaire, la restructuration de dettes, le crédit consommation, le rachat de crédit avec un part d’immobilier inférieur à 60%, la restructuration de crédit avec une par d’immobilier supérieure à 60% (immo + consommation), le prêt travaux, le prêt travaux pour la résidence principale ou secondaire, l’investissement locatif (vefa, ancien, avec travaux,…), le primo accession à la propriété, le rachat d’entreprise, le prêt professionnel, le crédit-bail, le crédit-bail immobilier,….

- Le type de différé (avec ou sans paiement des intérêts) : lorsque vous payez des intérêts intercalaires comme ce peut être le cas si vous faites construire ou investissez dans un projet en VEFA, le capital restant dû l’augmentera pas pendant la période de différé. En revanche si vous demandez à la banque un report total des intérêts, celle-ci augmentera votre emprunt du montant des intérêt que vous lui devez. Cela aura un impact sur le coût de l’assurance emprunteur puisque là aussi les sommes restantes dues à la banque seront plus importantes. Pour payer moins cher d’assurance sur le crédit immobilier il est donc conseillé de demander à payer les intérêts intercalaires pendant la période de différé. Des banques comme LCL ou Crédit Agricole vous parleront de période d’anticipation. Du côté banque Populaire ou Caisse d’Epargne on évoquera une période de préfinancement.

Une fois que l’ensemble de ces informations auront été transmise à l’assureur via le comparateur ou à notre cabinet de courtage vous pourrez avoir un devis. Ce devis reprendra l’échéancier de cotisation sur toute la durée de l’emprunt, le taux moyen d’assurance, le TAEA, le coût total des cotisations sur la durée de l’emprunt mais aussi sur les 8 premières années du contrat.

Cela donnera donc des éléments à comparer.

Selon votre souhait de couverture des garanties d’assurance supérieure aux exigences de la banque seront à ajouter. Se pourra par exemple être la garantie IPP ou l’option MNO. Vous pourrez ainsi avoir une couverture plus complète.

Comment obtenir un contrat avec des garanties équivalentes à ma banque ?

Que se soit dans le cadre d’une mise en place de délégation d’assurance ou pour résilier l’assurance de la banque, il faudra trouver un contrat qui soit équivalent en garantie. Depuis 2015 et la mise en place de la Loi Lemoine, le CCSF (comité consultatif du secteur financier) a mis en place une liste de critères qui servent à faciliter la comparaison des contrats et la notion d’équivalence de garantie.

Cette équivalence variera selon les garanties exigées par la banque pour octroyer le crédit.

Pour un prêt immobilier locatif demandera des garanties équivalentes en décès PTIA

Pour un prêt immobilier de résidence principale ou secondaire, l’équivalence portera sur les garanties décès PTIA incapacité et invalidité (décès PTIA IPT ITT).

Chaque banque ira donc piocher dans cette liste en fonction du contrat groupe qu’elle commercialise.

On pourra par exemple avoir comme critère d’équivalence de fait qu’une garantir couvre l’emprunteur jusqu’au terme du prêt, le fait qu’une garantie incapacité ne soit pas limitée à la perte de revenu ou encore le fait que le contrat ne prévoit pas de restrictions sur les affections psychiques.

Cette demande d’équivalence de garanties sera reprise sur le site internet de la banque ou encore dans la fiche standardisée d’informatique que vous remet le conseiller bancaire en même temps que la simulation de crédit.

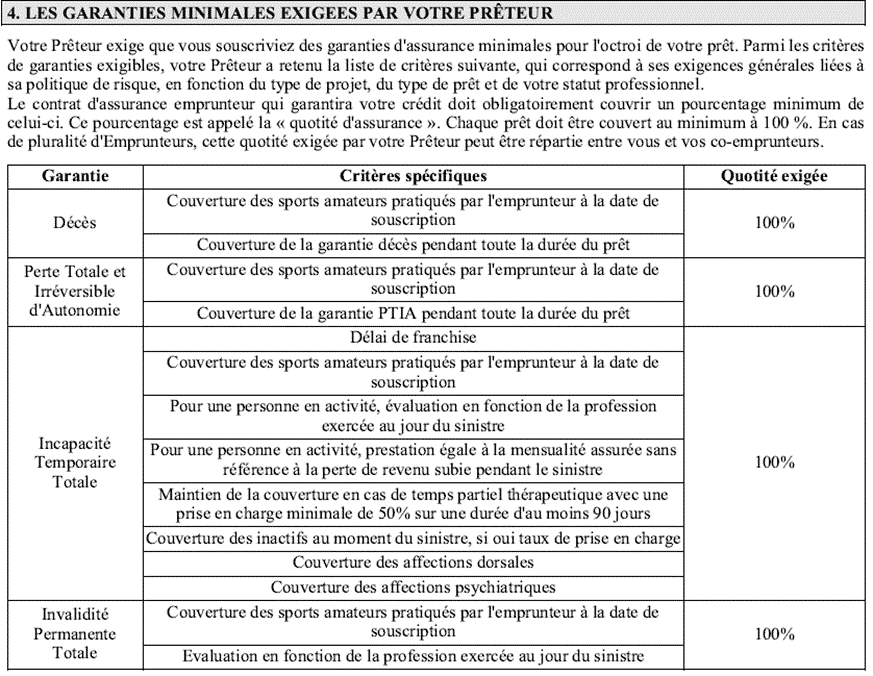

Voici la liste des équivalences de garantie du Crédit agricole :

Attention cette liste de critère d’équivalence de garantie pourra varier selon la Caisse Régionale du Crédit Agricole. La CADIF demande la garantie IPP en complément de l’incapacité temporaire totale et de l’invalidité permanente totale. Dans toutes les caisses il sera par contre exigé un contrat forfaitaire.

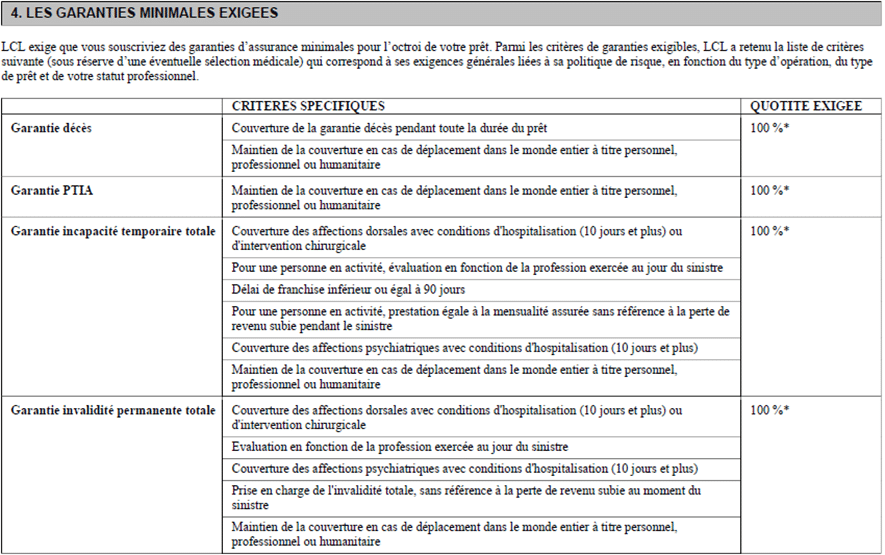

Voici la liste des équivalences de garantie du LCL :

Le LCL ne demande pas non plus de garantie IPP

En revanche la banque accepte les contrats d’assurance emprunteur prévoit :

- Une couverture des affections dorsales avec conditions d’hospitalisation (10 jours et plus) ou d’intervention chirurgicale

- Une couverture des affections psychiatriques avec conditions d’hospitalisation (10 jours et plus)

Vous aurez donc moins d’option de garantie à souscrire si vous empruntez au LCL. Si vous indiquez LCL comme banque prêteuse dans le comparateur vous aurez donc un tarif moins élevé car le comparateur ne mettra aucune option complémentaire sur le devis

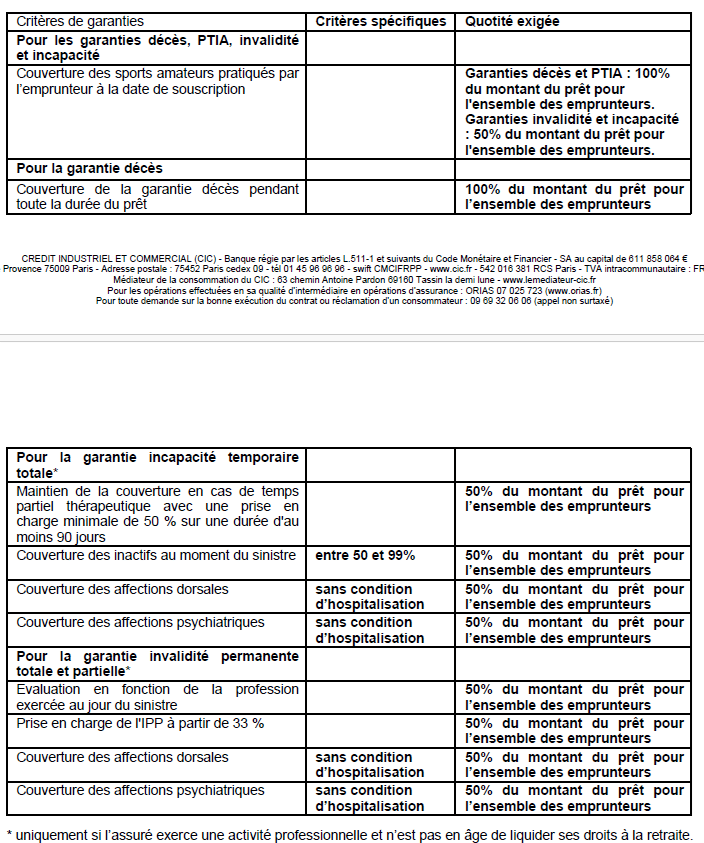

Voici la liste des équivalences de garantie du CIC :

Ici on remarque que le CIC demande une équivalence de garanties sur de nombreux points. Mais d’un autre côté et c’est également le cas au Crédit mutuel, il n’est pas nécessaire que le prêt immobilier soit couvert en 100%.

Le CIC et le Crédit Mutuel exige des garanties décès et PTIA à 100% du montant du prêt pour l’ensemble des emprunteurs.

Pour les garanties invalidité et incapacité se sera 50% du montant du prêt pour l’ensemble des emprunteurs.

Ceci jouera sur le calcul du TAEG de votre crédit immobilier puisque. Chaque banque ne prendra que les garanties exigées pour calcul la part obligatoire de l’assurance dans le TAEG du prêt. Tout ce qui viendra en complément sera donc une partie facultative. Le CIC rentre donc dans son TAEG 100% du coût d’assurance décès PTIA mais seulement 50% sur la partie de cotisation relation aux garantie ITT, IPP et IPT.

Afin de trouver les formules d’équivalence garanties selon votre banque nous avons élaborer le tableau ci-dessous qui reprend banque par banque les garanties et options qui doivent être souscrites pour que votre délégation soit acceptée.

| BANQUE | Exigence sur l’équivalence de garanties |

| AXA Banque | Garantie décès PTIA IPT ITT |

| Banque Palatine | Garantie décès PTIA IPT ITT avec couverture des affections dorsales et psychiques (option rachat psy dos) |

| Banque Populaire | Garantie décès PTIA IPT ITT avec couverture des affections dorsales et psychiques (option rachat MNO) |

| Banque Postale | Garantie décès PTIA IPT ITT (restriction dos psy accepté) |

| BFM | Décès incapacité invalidité sans exclusion dos et psy (rachat MNO demandé) |

| BNP PARIBAS | Décès incapacité invalidité sans exclusion dos et psy |

| Bourso Bank (ex Boursorama) | Garantie décès PTIA IPT ITT (restriction dos psy accepté) |

| BRED | Garantie décès PTIA IPT ITT avec couverture des affections dorsales et psychiques (+ option rachat psy dos) |

| Caisse d’Epargne | Garantie décès PTIA IPT ITT avec couverture des affections dorsales et psychiques (avec option rachat psy dos) |

| Caixa Geral de Depósitos | Décès incapacité invalidité sans exclusion dos et psy |

| Casden | Décès incapacité invalidité sans exclusion dos et psy + rajout de la garantie IPP |

| CCF (ex HSBC) | Garantie décès PTIA IPT ITT + IPP |

| CFCAL | Garantie décès PTIA IPT ITT avec couverture des affections dorsales et psychiques (avec rachat MNO) |

| CIC | Garantie décès 100% et 50% pour ITT/IPT/IPP sans condition dos et psy |

| Crédit Agricole | Garantie décès PTIA IPT ITT avec couverture des affections dorsales et psychiques (idem option dorso psy de Prédica) |

| Crédit Coopératif | Garantie décès PTIA IPT ITT sans restriction sur les affections dorsales et psychiques (garantie dos psy obligatoire) |

| Crédit du Nord | Garantie décès PTIA IPT ITT (restriction dos psy accepté) |

| Crédit Foncier | Garantie décès PTIA IPT ITT avec couverture des affections dorsales et psychiques (garantie dos psy obligatoire) |

| Crédit Mutuel | Garantie décès 100% et 50% pour ITT/IPT/IPP sans condition dos et psy |

| Le crédit lyonnais (LCL) | Garantie décès PTIA IPT ITT (restriction dos psy accepté) |

| Société Générale | Garantie décès PTIA IPT ITT (restriction dos psy accepté) mais rajout de la couverture IPP pour l’invalidité partielle |

| Socrif | Formule Décès incapacité invalidité sans exclusion dos et psy |

| Sofiap | Formule Décès incapacité invalidité sans exclusion dos et psy |

Lorsque la banque accepte des restrictions en ITT et IPT sur les affections dorsales ou psychique, il sera indiqué la durée d’hospitalisation nécessaire à une indemnisation. Cette durée d’hospitalisation sera supérieure ou inférieure à 10 jours.

Plus la durée d’hospitalisation nécessaire pour être indemnisé en ITT pour une affection psychique est longue et plus le tarif du contrat sera bas.

Il est donc possible de baisser un TAEA d’assurance emprunteur par ce biais.

L’équivalence de garantie fourni par le comparateur d’assurance de prêt est un minimum. Si vous souhaitez être mieux couvert ou bien garantie il est indispensable d’aller au-delà des critères CCSF pris en compte pour l’équivalence.

L’évaluation du taux d’invalidité par l’assureur à une importance, tout comme le mode de prestation de la garantie IPT (prise en charge des échéances ou solde de l’emprunt).

Dans cette optique il est conseiller de s’adresser à un courtier en assurance emprunteur. celui-ci sera en capacité de vous conseiller et de comparer les assurances emprunteur selon des critères qualitatif. Le comparateur ne peut traiter que les critères qualitatifs.

De plus la comparaison tarifaire ne pourra être complète ou juste que si l’on prend en compte les dates de fin de couverture IPT et ITT.

En effet certains contrats couvriront jusqu’à 65 ans alors que d’autres iront jusqu’à 67 ou 70 ans. Ce point qui fait aussi partie des critères d’équivalence de garantie variera selon les banques. On ne peut donc pas comparer les tarifs d’une assurance qui arrêterait de prélever des cotisation ITT à 65 ans alors qu’une autre facture ces mêmes cotisations jusqu’à 70 ans. sur certaines compagnie d’assurance l’option sénior qu’il faut rajouter pour être couvert jusqu’à 70 ans aura un coût non négligeable. Pour ce qui est de la garantie PTIA, nombre de compagnies couvrent désormais jusqu’à 70 ans d’office.

Dans organisme peut-on souscrire une assurance emprunteur ?

Quasiment chaque assureur aura une ou plusieurs offres d’assurance emprunteur à proposer. Depuis quelques années les compagnies d’assurance passent de plus en plus par des courtiers grossistes pour concevoir et distribuer leurs offres. Ainsi pour de grosses compagnies ou des compagnies spécialisées en assurance emprunteur on va retrouver 5 ou 6 offres différentes. Voici par ordre alphabétiques une présentation de ces organismes d’assurance ainsi que certaines spécificités qu’il est bon de connaître lorsque l’on souhaite changer d’assurance emprunteur ou souscrire une délégation d’assurance.

Abeille Assurances (Compagnie d’assurance)

Abeille Assurances offre divers produits d’assurance, y compris l’assurance emprunteur.

Anciennement connue sous le nom d’Aviva France, Abeille Assurances est une compagnie d’assurance française qui propose une large gamme de produits d’assurance pour les particuliers et les entreprises, y compris l’assurance vie, l’assurance dommages et l’assurance de personnes. Pour la partie assurance emprunteur l’offre d’assurance pour les prêts immobilier est particulièrement attractive pour les professions médicales car elle permet d’avoir une évaluation du taux de la garantie invalidité sur des bases uniquement professionnelles. Pourrons ainsi adhérer médecins généralistes, les médecins spécialistes, les pharmaciens, les chirurgiens-dentistes et dentistes, les sage-femmes ainsi que les vétérinaires. Dans le même esprit peuvent également accéder à une garantie IPT selon leur profession : les administrateurs judiciaires, Architectes, Avocats, Commissaires aux comptes, Commissaires-priseurs judiciaires, Conseils en propriété industrielle, Experts agricoles, fonciers ou forestiers, Experts comptables, Géomètres experts, Greffiers de tribunal de commerce, Huissiers de Justice, Mandataires liquidateurs, Notaires.

Aésio (Mutuelle)

Aésio propose également de l’assurance emprunteur parmi ses offres. Se sera notamment le cas via des courtier comme Simulassur ou Magnolia. Aésio est un groupe mutualiste français résultant de la fusion de plusieurs petites mutuelles. Il propose une gamme complète de services et produits en santé, prévoyance, épargne, et retraite, à destination des particuliers, professionnels, et entreprises.

Afi-Esca

Afi-Esca est une compagnie d’assurance spécialisée en assurance emprunteur et garantie de prévoyance (décès, invalidité, arrêt de travail et garanties homme clé)

Fondée en 1923, Afi-Esca est une compagnie d’assurance qui se spécialise particulièrement dans l’assurance de prêts et les produits d’épargne. Elle est bien connue pour ses solutions en assurance emprunteur avec notamment une approche des risques aggravés (sport, maladie, résident étranger, sport, expatrié, gros capitaux.). Le contrat peut être souscrit en ligne avec possibilité d’assurer les professions médicale et paramédicale (infirmières, kinés,…). AFI ESCA travaille essentiellement avec des courtiers assurance ou courtiers immobiliers. Des courtiers grossistes tel que Multi Impact, Névidis ou Kereis commercialise également leurs produits mais à un prix qui peut être différent de celui de la compagnie en direct.

Allianz (Compagnie d’assurance)

Allianz propose une assurance emprunteur parmi ses nombreux produits d’assurance. Là aussi des courtiers grossiste tel que Kereis, UNIM ou encore Multi Impact sont utilisé dans la distribution des contrats. Les agences Allianz ou Euroditas ont d’autres contrat.

Allianz est un des leaders mondiaux de l’assurance et des services financiers. Basée en Allemagne, la compagnie offre une large gamme de produits, incluant l’assurance vie, l’assurance automobile, et l’assurance habitation, ainsi que des services bancaires et des gestions de fonds. Sur certains risque aggravé cette compagnie pourra être performante. Pour sélectionner le bon contrat et étant donné qu’il en existe n certain nombre il faudra s’adresser à un courtier en risque aggravé de santé.

Alptis (association d’assuré avec rôle de courtier grossiste)

Alptis propose des assurances emprunteur via son réseau de courtiers ou en direct via sa marque C MON Assurance.

Alptis est une organisation de courtage qui conçoit et gère une gamme de solutions d’assurance santé et prévoyance pour les particuliers et professionnels, distribuée par un réseau de courtiers indépendants. En complément de son offre soprétis, cette association distribue également la gamme de Digital Insure avec des produit Suravenir, Malakoff, Mncap, CNP ou bien encore Oradéa.

April (courtier Grossiste)

Courtier en ligne, Courtier grossiste.

April offre des produits d’assurance emprunteur parmi ses services. C’est un des plus anciens acteurs du marché de la délégation d’assurance. Aujourd’hui April a négocié des contrats avec AXA, Generali, MNCAP, Prévoir ou encore Axeria

April est un groupe international de services en assurance fondé en France en 1988, qui propose une variété de solutions d’assurance pour les particuliers, les professionnels, et les entreprises, avec une forte présence en ligne. Il est possible de souscrire en direct, via des courtiers immobiliers ou des courtiers en assurance. Tout le monde aura le même tarif. April a également mis en place une plateforme qui gère les résiliations directement avec la banque pour limiter les formalités administratives. Ce groupe a des offres positionnées pour tous les profils (salarié cadre, non cadre, fumeur, non-fumeur, …)

Assurance Crédit Mutuel

Assurance Crédit Mutuel propose des assurances emprunteur comme partie de ses offres.

Assurance Crédit Mutuel (ACM) est une filiale du groupe bancaire Crédit Mutuel. Elle propose une large gamme de produits d’assurance, incluant l’assurance vie, santé, habitation, automobile, ainsi que l’assurance emprunteur, principalement destinée à ses clients bancaires. Le contrat emprunteur ACM est commercialisé essentiellement par le CIC et le Crédit Mutuel (hors Crédit Mutuel de Bretagne qui utilise sa filiale Suravenir). Il est proposé en capital initial ou restant dû mais ce sera généralement le conseiller bancaire qui choisira la version qui vous est proposée. Son tarif sera plus élevé que ceux auquel vous aurez accès via une délégation d’assurance trouvé sur notre comparateur. Le contrat contient peu d’exclusion sur la garantie décès mais en revanche il a des prestations indemnitaires sur la couverture ITT. Les franchises sont allongées à 180 jours si vous avez un problème dorsal ou psychique. Ce contrat pourra être résilié à tout moment grâce à la loi Lemoine y compris si vous fond n’ont pas été totalement débloqué et que vous êtes en période de paiement d’intérêt intercalaire. C’est d’ailleurs dans cette configuration que vous ferez une économie maximale.

Assurly (Courtier en ligne)

Assurly est spécialisée en assurance emprunteur.

Assurly est une entreprise relativement nouvelle sur le marché de l’assurance, spécialisée dans l’offre d’assurance emprunteur innovante et numérique. Elle se distingue par ses solutions simplifiées et son approche centrée sur le client, avec des processus entièrement en ligne. Il convient de se rendre sur son comparateur pour avoir un devis.

Axa (Compagnie d’assurance)

Axa propose également des assurances emprunteur parmi une gamme étendue de produits d’assurance. Il existera des contrats avec la compagnie en direct ou par l’association AGIPI. Axa a différentes offres avec des courtiers grossistes tel que Assuréa, Multi Impact, Iassure, Kereis. Les tarifs varieront selon votre âge, le profil fumeur et le courtier grossiste vers lequel vous serez orienté.

Axa est un des leaders mondiaux dans le secteur des assurances, avec une présence dans de nombreux pays. Le groupe offre une multitude de produits d’assurance et de gestion d’actifs, couvrant l’assurance vie, santé, automobile, habitation, et entreprise, ainsi que l’assurance emprunteur.

BPCE Assurance

BPCE Assurance est une filiale du groupe bancaire BPCE, qui regroupe les réseaux Banque Populaire et Caisse d’Épargne. Elle propose des produits d’assurance variés, dont l’assurance vie, santé, et emprunteur, destinés aux clients des deux réseaux bancaires. Le contrat d’assurance de prêt est essentiellement proposé dans ces deux banques comme offre alternative au contrat CNP. BPCE peut donc être proposé si vous êtes jeunes, en bonne santé et que vous mettez votre banquier en concurrence ou alors si la CNP vous a refusé pour raison de santé. Ce contrat est indemnitaire et sa gestion est assurée par le courtier Kereis. BPCE Vie co assure le contrat groupe CNP de la Banque Populaire et de la Caisse d’Epargne pour la version groupe. Ce contrat est inclus directement sur le tableau d’amortissement via un principe de lissage. Cela augmente la marge de la banque en cas de revente anticipé puisque 60% des cotisations d’assurance sont encaissée en 8 ans que vous fait un emprunt sur 25 ans (300 mois). L’assurance groupe « Cnp Assurance Et Bpce Vie » est généralement incluse sur le prêt relai, le prêt classique, Prêt Immobilier Relais Habitat, Prêt Immobilier Habitat, Riv’immo Modulation, Logifix chez Banque Populaire. On le retrouvera également sur les prêts PRIMO REPORT PLUS ou les CREDIT RELAIS DIFF TOTAL de la Caisse d’Epargne. Dans l’une et l’autre des banques, ce même contrat BPCE sera utilisé s’il y a une franchise ou une période de préfinancement. Vous pourrez résilier ce contrat dès la signature de l’offre de prêt y compris si les fonds ne sont pas encore totalement débloqués.

CACI (Crédit Agricole Creditor Insurance) est la branche d’assurance emprunteur du groupe Crédit Agricole. Elle est dédiée à la conception et la distribution de solutions d’assurance liées au crédit, principalement des assurances de prêts immobiliers. Cette compagnie d’assurance couvre principalement les prêt immobiliers et professionnels du LCL. Elle dispose de deux contrats que sont CACI CONTRAT GROUPE DPTIA + AT et CACI GAR. EMPRUNT. DPTIA + AT. Pour les emprunts locatif LCL ou les emprunteurs avec formule sénior seul la formule CACI CONTRAT GROUPE DPTIA sera retenu. Lorsque le LCL vous propose la contrat CACI GAR. EMPRUNT. DPTIA + AT, celui-ci ne sera pas intégré au tableau d’amortissement. Le prêt LCL dénommé Solution Projet Immo à taux fixe sera généralement proposé avec une quotité minimale obligatoire et une quotité complémentaire facultative. La part facultative du contrat CACI ne sera pas intégré au calcul du TAEG de l’emprunt LCL.

Il est bon de prendre en compte que ce contrat contiendra des carences sur les problèmes de dos ou de dépression si vous n’êtes pas hospitalisé une certaine durée. D’autres pas la garantie IPP ne sera pas intégré dans la formule standard. En revanche cette garantie IPP Caci se limite à 33% de la prise en charge de vos échéances si elle est ajoutée au contrat. Vous pourrez donc trouver moins cher sur le marché de la délégation d’assurance mais aussi une couverture plus complète en utilisant la loi Lemoine pour résilier CACI.

Cardif est bien connue pour ses offres en assurance emprunteur géré par CBP Kereis. Ici trois produits. Deux commercialisé par la BNP et un a destination des courtier assurance ou courtier immobilier. Ce dernier sera moins cher et permettra des couvertures plus complète.

BNP Paribas Cardif est la compagnie d’assurance de BNP Paribas, offrant des produits d’assurance vie, de protection, et notamment des assurances emprunteur. Elle se concentre sur l’innovation et la protection de ses clients à travers diverses solutions d’assurance. Les contrats d’assurance de prêt Cardif pourront être commercialisé par Meilleurtaux via sa filiale de gestion Multi Impact mais vous aurez des frais de dossier complémentaire. Il en sera de même avec le Cardif par Iassure. Le contrat Cradif est aussi vendu en direct par la compagnie. Vous l’aurez un même prix chez un courtier indépendant si celui-ci ne travaille par pour un franchise (Meilleurtaux, Empruntis,…). Nous avons depuis des années ce contrat dans notre comparateur d’assurance de prêt et il est disponible sous deuyx version. Une version en capital restant dû avec des cotisations dégressives et une version en capital initial avec des cotisation fixe toute la durée du crédit. Ce second contrat sera adapté pour les prêt de longues durée (20 ans, 25 ans, …), si vous avez un prêt avec différé, un prêt gigogne ou un lissage de prêt avec un PTZ (prêt à taux zéro). Le fonctionnement est le même avec un prêt PAS (prêt accession à la propriété) puisqu’il y a un différé sur le premier prêt et un lissage de l’emprunt principal.

CNP Assurances (Compagnie d’assurance)

CNP Assurances propose des assurances emprunteurs notamment pour les banques. Auparavant c’était le contrat groupe du Crédit Agricole. Aujourd’hui le contrat groupe CNP est distribué par La Banque Postale, Boursobank (ex Boursorama), la Caisse d’Epargne, mais aussi la Banque Populaire. Aucun de ces contrats ne couvre la garantie IPP dans sa version standard. CNP a mis en place des contrats en délégation avec des offres moins chère via des courtier assurance emprunteur comme Kereis, Iassure, Multi Impact, Assuréa et Digital Insure.

CNP Assurances est une importante compagnie d’assurance en France et à l’international, spécialisée dans les assurances de personnes, incluant l’assurance vie, la prévoyance et la couverture de prêts. Elle collabore avec de nombreux partenaires bancaires pour distribuer ses produits d’assurance emprunteur.

CSF (Crédit Social des Fonctionnaires)

CSF propose des assurances emprunteur, ciblant particulièrement les fonctionnaires. Le contrat CSF est assuré par SwissLife. Mais CSF joue parfois le rôle de courtier immobilier pour les agents de la fonction publique.

Le Crédit Social des Fonctionnaires est une association qui offre des services financiers et des assurances, notamment des prêts et des assurances emprunteur, principalement destinés aux fonctionnaires en France. Ils proposent des solutions adaptées aux besoins spécifiques de cette population. Ce contrat est adapté aux pratiques sportives à risque.

Gan Assurances

Gan Assurances est une filiale du groupe Groupama, qui propose un large éventail de produits d’assurance pour les particuliers et les entreprises, incluant l’assurance vie, habitation, automobile, et emprunteur. Les contrats d’assurance de prêt sont proposé en agence ou via des courtier grossiste comme Assuréa.

Generali

Generali propose des assurances emprunteur en utilisant toutes les stratégies de distribution possible (en direct, en agence, courtier immobilier, courtier grossiste, réseaux sociaux, courtier en assurance). Le gros des contrats est néanmoins fait vie des courtier grossiste comme Assuréa, CCA, As du Grand Lyon, As Courtage, Iassure, Kereis, Meilleurtaux, Utwin, April. Les garanties sont classiques décès PTIA IPT ITT avec possibilité de rajouter une couverture MNO et un rachat psy dos si l’on souhaite être couvert correctement sur les problèmes de dos ou en cas de dépression.

Generali est une compagnie d’assurance italienne avec une forte présence internationale, offrant une large gamme de produits d’assurance, y compris vie, santé, et emprunteur, ainsi que des produits financiers.

GMF (Garantie Mutuelle des Fonctionnaires)

GMF propose des assurances emprunteur, spécialement pour les fonctionnaires.

GMF est une mutuelle d’assurance française qui cible spécifiquement les fonctionnaires, offrant une gamme de produits incluant assurance automobile, habitation, responsabilité civile et emprunteur. Vous aurez donc un devis simplement si vous êtes fonctionnaire de catégorie A, A+, B, C ou bien agent territorial. Les offres GMF ne seront pas proposé dans notre comparateur d’assurance. Vous ne pourrez donc pas télécharger de devis pour cette compagnie.

Harmonie Mutuelle

Harmonie Mutuelle est une des plus grandes mutuelles santé en France, offrant aussi des produits de prévoyance et d’assurance emprunteur. Elle se concentre sur l’accès aux soins pour tous. Il est possible d’adhérer en ligne via un espace client. Cette compagnie reste bien positionnée pour les jeunes emprunteurs non fumeur qu’ils soient salarié cadre ou non cadres. La plupart du temps leur contrats sont commercialisé par des courtier grossistes comme Simulassur, Magnolia ou bien encore Assuréa / Multi Impact.

Macif

Macif est une grande mutuelle d’assurance en France, connue pour son engagement envers la protection sociale. Elle offre des assurances automobile, habitation, santé, et des produits d’épargne, y compris l’assurance emprunteur. Cette assurance emprunteur est d’ailleurs devenu un de ses produits phare avec la mise en place d’un certificat d’équivalence de garantie avec l’offre bancaire. Par cette propose MACIF a souhaité faciliter la résiliation et la renégociation d’assurance emprunteur. Tous les contrats sont géré par sa plateforme Sécurimut. Attention tout de même car le certificat d’équivalence se fait en fonction de l’offre standard de la banque ce qui parfois fera que vous serez moins bien couvert ensuite. A notre niveau nous commercialisons le contrat Macif via sa filiale de courtage Apivia. Cela nous permet de vous conseiller sur les cas où il faut éviter ce contrat. Nous le proposons généralement pour les simple garantie décès PTIA ou sur des banques qui n’ont qu’un seul contrat groupe sans option. Le contrat n’est pas très adapté pour les expatriés mais en revanche il est intéressant si vous faites certains sports à risques.

MACSF (Mutuelle d’Assurance du Corps de Santé Français)

MACSF propose des assurances emprunteur, spécialement conçues pour les professionnels de santé.

MACSF est une mutuelle dédiée aux professionnels de la santé, offrant une gamme complète de produits d’assurance et de services financiers adaptés à leurs besoins spécifiques, y compris l’assurance de responsabilité professionnelle, habitation, automobile, et emprunteur. Vous pourrez ici être couvert avec un taux d’invalidité calculé selon votre profession. Mais attention il faudra faire vérifier vos conditions générales de vente par un courtier spécialisé en assurance emprunteur en amont de la Souscription ou si vous envisager de switcher avec le contrat de votre banque.

Maif

Maif propose des assurances emprunteur parmi ses produits. A MAIF pourra fournir des devis bien positionné pour certaines fourchettes d’âge. Nous distribuons ce produit via le courtier grossiste assuré et le gestionnaire Multi Impact.

Maif est une mutuelle française connue pour son engagement envers la responsabilité sociale et son modèle économique éthique. Elle offre une large gamme de services d’assurance pour les particuliers, y compris l’assurance automobile, habitation, vie et emprunteur.

Malakoff Médéric

Malakoff Médéric est un groupe de protection sociale qui propose des solutions de retraite, santé, prévoyance et épargne, ainsi que des assurances emprunteur, principalement destinées aux entreprises et à leurs salariés.

Malakoff Médéric propose des assurances emprunteur, notamment dans le cadre de ses offres de prévoyance et de retraite complémentaire. Malakoff Médéric est très présent chez les courtiers grossiste comme Magnolia, Simulassur, Keris, Iassure ou encore Digital insure. Vous y trouverez principalement des cotisations calculées sur le capital restant dû.

MetLife

Compagnie d’assurance Américaine basé en France

MetLife offre des assurances emprunteur, en particulier des produits adaptés aux besoins spécifiques de ses clients. Cette compagnie s’est à l’origine spécialisée sur les emprunts importants c’est-à-dire la couverture des gros capitaux. Elle traitait les cas spcifique tels que les risques aggravés de santé, les risques sportifs ou encore les emprunteurs expatriés à l’étranger. Il était ainsi tout à fait possible de faire des demandes d’assurance emprunteur quand on réside aux états Unis, au Brésil, en Argentine, au Canada, en Europe de l’Est, en Asie, en Australie ou bien encore en Asie.

MetLife est une grande compagnie d’assurance américaine avec une présence globale, offrant des produits d’assurance vie, prévoyance, et emprunteur, destinés aussi bien aux particuliers qu’aux entreprises. Pour souscrire en ligne chez Met Life, nous pourrons vus accompagnez du devis à l’ouverture de l’espace client Kereis. Met Life ne propose que de la cotisation dégressive.

MGEN (Mutuelle Générale de l’Éducation Nationale)

MGEN propose des assurances emprunteur, ciblant principalement les professionnels de l’éducation. Il existe aussi un offre couple avec la caution gratuite. Cela n’empêche bien sûr pas de prendre la caution gratuite et de résilier l’assurance du crédit ensuite pour diminuer son TAEA.

MGEN est une mutuelle spécialisée dans la couverture des employés du secteur de l’éducation en France. Elle offre des services de santé, prévoyance, protection sociale, et d’assurance emprunteur, adaptés à ses membres.

MMA (Mutuelles du Mans Assurances)

MMA est une compagnie d’assurance française qui propose une large gamme de produits et services d’assurance, y compris pour les particuliers, les professionnels et les entreprises. Elle offre des assurances automobile, habitation, santé, vie, et emprunteur.

MMA offre des assurances emprunteur dans sa gamme de produits d’assurance. Ses contrats d’assurance de prêt sont de plus en plus présent sur les comparateur d’assurance bien que vous puissiez aussi souscrire en agence. MMA est peu présent dans les agences de courtage avec pourtant un produit attactif et permettant de réduire le TAEG du crédit immobilier de banque comme LCL, BNP ou CIC.

MNCAP (Mutuelle Nationale de la construction et de l’accès à la propriété)

MNCAP est une mutuelle qui propose des assurances emprunteur, adaptées principalement pour ses membres, mais aussi pour les diabétiques via le courtier Euroditas (diabète type 1 ou type 2). D’autres contrat avait été mis en place pour les emprunteur touché par les maladies intestinale telle de la maladie de Crohn ou une RCH..

MNCAP commercialise essentiellement ses offres via des courtiers grossiste. Le positionnement tarifaire sera attractif suivant votre âge et la durée du crédit immobilier. Les courtiers grossiste qui commercialise des contrat MNCAP sont Digital Insure (contrat MNCAP Pro) Magnolia Simulassur (contrat Forall) mais aussi Iassure via Kereis ou Assuréa via Multi impact. Le contrat peut parfois être l’assurance de prêt la moins chère pour les couples.

Oradéa Vie

Oradéa Vie est une compagnie d’assurance vie appartenant à Société Générale. Elle offre des produits de prévoyance et d’assurance vie, y compris des assurances emprunteur, destinées aux clients de la banque. Oradéa passe aussi par le courtier digital Insure pour distribuer son contrats Iriade. Ce contrat est très bien placé pour les fumeurs ou les adhésions sans questionnaire santé.

Le tarif est également bas dès que vous souscrivez uniquement une garantie décès PTIA dans le cadre d’un investissement locatif ou d’un prêt professionnel.

Pacifica

Pacifica est la compagnie d’assurance dommages du groupe Crédit Agricole. Elle offre des assurances habitation, automobile, santé, et emprunteur pour les particuliers et les professionnels, bénéficiant de la large distribution à travers les agences du Crédit Agricole.

Prédica

Prédica propose des assurances emprunteur en tant que part de ses solutions de prévoyance et d’assurance vie.

Prédica est la compagnie d’assurance vie et de prévoyance du Crédit Agricole. Elle offre une variété de produits d’assurance vie, de retraite, et de prévoyance, incluant l’assurance emprunteur, principalement distribués par le réseau bancaire du Crédit Agricole. Le principal avantage de ce contrat est qu’il est à cotisation fixe avec un niveau d’exclusion limité.

Pour ce qui est du tarif le contrat Prédica aura tendance a augmenté le TAEG du prêt consenti par le Crédit Agricole. Il ne couvrira pas l’invalidité partielle et ne permettra pas non plus de solder le crédit à compter des 66% d’invalidité. En résiliant l’assurance de prêt du Crédit Agricole vous pourrez réduire votre coût d’assurance de 50% dans certains cas. Il ne sera pas utile d’attendre la fin de la période d’anticipation du prêt PHT Facilimmo pour demander la renégociation de l’assurance de l’emprunt. A noter que le contrat Prédica sera commercialisé sur le PTH FACILIMMO, le PTH SANS ANTICIPATION FACILIMMO, le PTH AVEC ANTICIPATION FACILIMMO, le PTH LISSEUR SOUPLE, le PTH MODULABLE PLUS, le PTH INGENIUM G, le PTH INGENIUM 30. Grâce à notre comparateur d’assurance de prêt vous pourrez donc économiser plusieurs milliers d’euros et réduire de manière importante votre TAEA.

Prepar-Vie

Prepar-Vie est la compagnie d’assurance vie et de prévoyance de la BRED (Banque Populaire). Elle propose des solutions d’assurance vie, de prévoyance, et d’épargne, y compris des assurances emprunteur, adaptées aux besoins des clients de la banque. Prepar-Vie propose aussi des assurances emprunteur en délégation via des courtier comme UGIP avec des offres en capital emprunté ou en cotisation dégressive.

Il sera ainsi possible de souscrire une délégation d’assurance Prépar via pour un crédit immobilier ou profession demandé au LCL ou à la Société Générale,

Prévoir

Prévoir propose des assurances emprunteur, particulièrement dans le cadre de ses produits de prévoyance.

Prévoir est une compagnie d’assurance indépendante spécialisée dans la prévoyance et les assurances de personnes. Elle offre une gamme de produits de prévoyance, vie, et emprunteur, ciblant principalement les particuliers et les professionnels.

Prévoir propose des délégations d’assurance via des courtiers immobilier ou d’assurance.

Quels sont les meilleurs comparateurs d’assurance pour les prêts immobiliers ?

Il va exister une multitude de simulateur pour comparer des assurances de crédit immobilier. Mais attention rare sont les comparateurs indépendants et mieux vaudra s’adresser à des courtiers spécialisés en assurance emprunteur pour avoir des comparatifs fiable et réel.

Certains comparateurs vont proposer une assurance de prêt équivalentes à votre banque afin qu’une résiliation soit accepté par celle-ci.

D’autres proposeront une formule complète comprenant décès PTIA IPT ITT + IPP + rachat des MNO.

Les classements de prix seront uniquement fait en fonction du prix, du taux d’assurance, du couût total ou du TAEA. Certains affiche le tarif d’assurance emprunteur sur 8 ans ce qui est un moyen de repérer les contrats à cotisations fixes.

La plupart des comparateurs d’assurance grand public sont relié à des plateformes téléphoniques. Vous ne construisez donc pas une relation dans le temps et vous n’aurez pas d’accompagnement sur les démarches en cas de sinistre.

Bien que vous ayez l’impression d’adhérer en direct avec la compagnie d’assurance, ces comparateurs ont un statut de courtier. Certains ne prennent pas de frais de dossiers, d’autres si.

Certains comparateurs ne font que des mises en relation avec la plateforme de la compagnie d’assurance ou des courtiers.

De plus, nombre de comparateur d’assurance de prêt sont détenus par des compagnie d’assurance en direct. Cela permet à la compagnie de placer ses offres au sein d’une gamme d’autres produits et ainsi que vous lui rapportiez une marge peu importe le produit.

Pour ce qui est des grandes enseignes de courtage, elles proposent la plupart du temps uniquement les produits sur lesquels elles sont courtiers grossistes. La gestion est de plus assurée par une filiale de manière quasi obligatoire. Ce permet aussi de toucher une marge.

Vous aurez donc l’illusion de comparer AXA, GENERALI, CARDIF, ALLIANZ, SWISSLIFE, MNCAP, MALAKOFF, CNP. Mais en réalité vous ne comparerez que les produits du courtier distribué en marque blanche. A l’extrême il peut être bien de comparer sur plusieurs comparateurs d’assurance de prêt et de sélectionner celui ou le courtier vous semble le plus professionnel. Vous pouvez aussi demander un devis à un courtier spécialiste de l’assurance emprunteur. Ce sera moins rapide mais parfois vous ferez une plus grosse économie en comparaison avec le contrat de la banque.

En effet un comparateur d’assurance de prêt ne garantie en rien que vous ayez le taux d’assurance le plus bas.

Il donne simplement les tarifs des compagnies d’assurance qui ont été paramétré. Ne vous attendez pas à un conseil ou à une quelconque adaptation de votre projet permettant de baisser le prix. Typiquement quand vous adhérer en couple mieux vaut éviter les comparateurs d’assurance si vous souhaitez avoir le meilleur prix. Vous l’aurez peut-être mais pas via le comparateur. Etant courtier spécialisé nous traitons ensuite manuellement tous nos devis. Cela vous permet de réaliser des économie plus importante puisque notre connaissance du marché ne se limite pas à un simple paramétrage informatique.

Vous trouverez ci-dessous une liste de comparateur d’assurance de prêt selon leur positionnement google en 2024 (certains sont en référencement payant)

|

Ça Assure |

Réassurez moi |

Switchassur |

Meilleurtaux |

|

Magnolia |

Place des Finances |

Les Furets |

Empruntis |

|

UFC que Choisir |

Le Lynx |

Le comparateur Assurance |

AssurLand |

|

As Du Grand Lyon |

La Centrale de Financement |

Askapi |

L’assureur Crédit |

|

Pretto |

Cafpi |

Selectra |

Bonne Assurance |

|

Assurance de prêt online |

Hyperassur |

Hello prêt |

Phenix Courtage |

On trouvera dans cette liste, des comparateurs d’assurance historiques mais aussi des courtiers immobiliers. Ces derniers n’hésiteront pas indiquer à leur client qu’il faut changer d’assurance après avoir obtenu le crédit alors que quelques semaines auparavant avant ils conseillaient à ces mêmes emprunteurs de souscrire l’assurance de la banque pour avoir un meilleur taux de crédit. Vous serez ici seul juge du conseil fournis et de l’intérêt financier que peut avoir un courtier à modifier son conseil dans le temps.

On retrouvera également dans cette liste des entreprises comme UFC que Choisir qui revendique un métier de courtier en assurance grâce à un numéro Orias. La SAS Que choisir sera donc apporteur d’affaire pour un comparateur d’assurance emprunteur. Là aussi à vous de juger de l’indépendance de Que choisir dans cette recommandation.

Comment changer son assurance de prêt immobilier ?

Changer d’assurance emprunteur peut sembler une tâche complexe, mais grâce aux récentes évolutions législatives en France, notamment la loi Lemoine, ce processus est désormais plus accessible et avantageux pour les emprunteurs.

La loi Lemoine, promulguée en février 2022, vise à faciliter la résiliation et le changement d’assurance emprunteur à tout moment, sans attendre l’échéance annuelle du contrat. Cette réforme est une avancée majeure par rapport à la loi Hamon de 2014, qui permettait de changer d’assurance dans les 12 mois suivant la signature de l’offre de prêt, et à l’amendement Bourquin de 2018, qui autorisait la résiliation annuelle à chaque date anniversaire. Désormais, avec la loi Lemoine, les emprunteurs peuvent bénéficier de cette liberté de changement à tout moment, ce qui leur offre une plus grande flexibilité et la possibilité de réaliser des économies substantielles. Cette même Loi Lemoine a interdit la modification du tableau d’amortissement lors d’un changement d’assurance emprunteur. Ainsi dans des banques type BPCE ou HSBC, le changement d’assurance ne permet plus un recalcul de l’amortissement. Jusqu’à présent cette action permettait la baisse du coût d’intérêt dans les banques du groupe Banque Populaire Caisse d’Epargne. Cette interdiction de modifier le tableau d’amortissement fait aussi que vous paierez plus d’indemnité de remboursement anticipé (IRA). Dans ce type de banque mieux vaut passer par une déliaison dans la mise en place du prêt. La résiliation de l’assurance CNP ne permet plus d’accéder à un amortissement de crédit classique.

La Loi Lemoine a aussi introduit l’absence de questionnaire santé pour certains emprunteurs. Lorsque l’on effectue un changement d’assurance cela peut donc être plus simple. Ce peut être le cas si vous avez un risque aggravé de santé. En revanche il faut être attentif aux exclusions de garantie qui ont été ajouté par certains assureur dans leur notice. Vous pouvez effectivement être garantie par le nouvel assureur aux conditions classiques mais ne pas être assuré pour une pathologie qui est présente à la souscription du contrat.

L’un des aspects les plus importants à considérer lors du changement d’assurance emprunteur est l’équivalence de garanties. Les banques sont tenues d’accepter une nouvelle assurance dès lors que celle-ci présente des garanties équivalentes à celles du contrat initial. Cela signifie que les nouvelles conditions doivent couvrir au minimum les mêmes risques que ceux de l’assurance proposée par la banque prêteuse. Les garanties incluent généralement la couverture décès, l’invalidité permanente, l’incapacité temporaire de travail (décès PTIA IPT ITT) et, parfois, la perte d’emploi (PE). L’emprunteur doit donc s’assurer que son nouveau contrat respecte ces exigences pour éviter tout refus de la part de la banque.

Bien souvent le refus de la banque sur un changement d’assurance est lié à une mauvaise connaissance du conseiller en assurance ou du conseiller bancaire.