Contrat Sur risque niveau 3 au Crédit Agricole

proposition sur risque niveau 3 prêt crédit Agricole

- 2 avril 2024

- Envoyé par : Assurances

- Catégories: Convention AERAS, Crédit Agricole

Le contrat SUR RISQUE niveau 3 du Crédit Agricole est une assurance emprunteur destinée aux personnes qui présentent un risque aggravé de santé. Vous venez certainement de recevoir votre proposition d’assurance suite à un refus de niveau 2.

Avant de valider cette proposition, vous devez vous poser quelques questions et avoir quelques précisions.

Courtier spécialisé dans les risques aggravés, nombre d’emprunteur nous contacte après avoir reçu ce document de 4 pages et des conditions générales à signer.

Leur objectif est généralement de savoir s’ils vont obtenir leur crédit, s’ils pourront changer d’assurance par la suite, et souhaitent connaitre le fonctionnement de l’écrêtement de la surprime qui leur est proposée.

Première chose à relever : « avez-vous remarqué que le contrat est différent de celui proposé initialement par la banque ? »

Pour une simulation assurance rapide utlisez notre comparateur d’assurance emprunteur

Pour régler un problème sur l’assurance du crédit (taux d’usure, garanties ITT/IPT/PTIA refusées, surprime, exclusion incapacité …) 📞 04 67 64 00 17

Pourquoi le Crédit Agricole a changé votre adhésion vers un contrat Sur Risque niveau 3 ?

Pour bénéficier de ce contrat, il faut tout d’abord rentrer dans le cadre de la convention AERAS :

- Être âgé de moins de 70 ans à l’échéance du prêt

- Assurer moins de 420 000€ d’emprunt

- Avoir un risque aggravé de santé

Si vous êtes au niveau 3, c’est très certainement que vous avez déclaré une pathologie cardiaque, un diabète avec des complications, un antécédent de cancer ou encore une maladie rénale.

D’expérience, si votre dossier a été refusé au niveau 1 et 2 par Prédica, qui est l’assureur du Crédit Agricole, il peut y avoir deux raisons :

- Vous avez un passif médical un peu chargé

- Votre pathologie n’est pas dans les bonnes cases de la grille d’acceptation du crédit agricole : c’est un point « positif » puisque d’autres assureurs pourront certainement vous faire une meilleure proposition. Le tout est de savoir vers quel assureur se tourner mais ça, c’est notre métier.

Votre dossier a été étudié par un pool de réassureurs. Il est l’espace d’un instant sorti du giron du Crédit agricole pour être soumis à d’autres organismes lors d’une commission AERAS.

C’est pour cela que le délai a été un peu plus long.

Le Crédit Agricole n’ayant pas pu vous assurer en niveau 2, le risque a été partagé avec un réassureur (assureur des assureurs).

Expliquons maintenant ce qui doit être analysé sur cette proposition de sur risque niveau 3 car ce n’est pas votre conseiller Crédit Agricole qui sera en mesure de vous exposer la technique.

Néanmoins, vous pouvez lui demander si votre crédit va être accordé car, à ce stade, même si ce n’est pas encore clair, vous ne pouvez pas justifier des garanties attendues par la banque.

Contrat Sur Risque niveau 3 : devez-vous accepter la proposition du Crédit Agricole ?

Voici ce que vous devez savoir en ce qui concerne le tarif et les garanties.

Pour le côté tarif, il y a généralement une surprime.

Le Crédit Agricole vous indique que la garantie décès est acceptée sans réserve et que votre tarif tient compte d’une majoration.

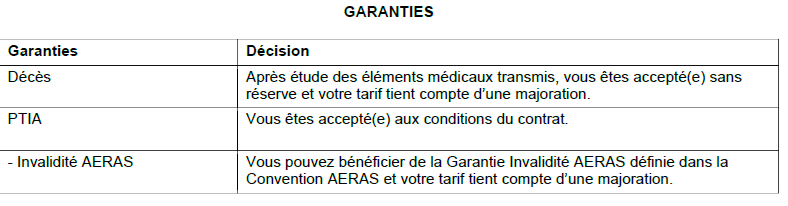

Pour ce qui est des garanties, elles sont précisées sur la proposition sur risque niveau 3 :

A la lecture de la proposition, vous pouvez penser que toutes les garanties sont acceptées puisqu’il n’est fait mention d’aucun refus ou d’aucune exclusion.

Dans les faits, le système est un peu plus « vicieux » car la banque vous propose des conditions d’assurance pour un contrat DIFFERENT.

Ce n’est pas le même que celui pour lequel vous avez complété votre questionnaire de santé.

Si vous regardez bien, la notice a changé.

Dans le contrat de sur risque niveau 3, seules les garanties décès PTIA et éventuellement invalidité AERAS peuvent être accordées. Ce sont les seules qui peuvent être souscrites sur le contrat. Si la garantie invalidité AERAS vous est refusée, cela n’aura pas d’impact sur l’accord ou le refus du crédit.

En pratique, il s’agit d’une garantie qui se déclenche dès que le seuil de 70% d’invalidité fonctionnelle est franchi.

Initialement, si vous n’êtes pas retraité, le Crédit Agricole a dû vous demander une couverture décès PTIA IPT ITT + option DORSO PSY + TPT, pour votre prêt de résidence principale.

Il faut donc déjà demander à la banque si en signant cette proposition votre crédit va être accordé.

Mais toujours avant de vous engager, il faut être certains que vous allez pouvoir changer de contrat.

Ici, on parle d’équivalence de garantie.

Conseil, ne vous fiez pas au dire du conseiller bancaire ou du courtier. Ils ne sont pas spécialisés dans le domaine de l’assurance emprunteur et ont tous deux un intérêt à ce que vous finaliser le contrat avec la banque. Si ce n’était pas le cas, ils vous auraient déjà indiqué qu’il valait mieux s’orienter sur une délégation d’assurance et trouver un courtier spécialisé dans les risques santé.

C’est d’ailleurs ce dernier que vous devez interroger pour être certains de ne pas vous retrouver avec un refus sur le futur changement d’assurance.

Si vous ne faites pas valider cet aspect vous risquez de payer le prix fort sur les 20 prochaines années.

Du point de vue tarifaire (taux d’assurance), il faut se pencher sur la question et comparer avec d’autres solutions. Ce conseil vaut, que vous soyez éligible à l’écrêtement de surprime AERAS ou pas.

En résumé il est urgent d’attendre.

Vous êtes certainement pressé mais il convient d’attendre encore un peu, pour éviter de perdre 5, 10 ou 15 000€.

Souscrire un autre contrat est une alternative pour réduire le tarif

quelles sont les solutions pour réduire la cotisation d'assurance emprunteur

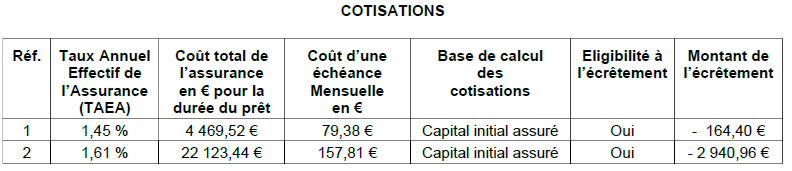

La proposition de contrat de sur risque niveau 3 indique les éléments tarifaires suivant :

- Taux Annuel Effectif de l’Assurance (TAEA) : c’est le poids que représente votre coût d’assurance dans le TAEG de votre emprunt.

- Coût total de l’assurance pour la durée du prêt : ce que vous aurez à payer au global sur la totalité de l’emprunt.

- Coût de l’échéance Mensuelle : votre cotisation à payer chaque mois. Elle se rajoute à votre mensualité de crédit.

- Eligibilité à l’écrêtement : il s’agit ici de l’écrêtement de surprime AERAS. Pour en bénéficier il faut que votre taux d’assurance représente plus de 1.4 dans votre taux global d’emprunt. Il faut aussi que votre revenu soit inférieur à un certain niveau (cela dépend du nombre de part fiscale).

- Montant de l’écrêtement : s’il y a lieu.

Voici à quoi ressemble la partie cotisation du contrat sur risque niveau 3 :

Le montant de la cotisation peut être très élevé malgré l’écrêtement.

3 choses à savoir :

- Si un écrêtement est noté, c’est que le coût dépasse 1.40% dans votre taux d’emprunt.

- Même avec un écrêtement, le niveau de prime restera plus important qu’avec un autre contrat où la cotisation n’atteint pas le seuil de 1.40%.

- Même si votre cotisation est moins importante grâce à la convention AERAS, votre prêt immobilier peut être refusé pour dépassement de taux d’usure.

- Vous n’êtes pas obligé de souscrire l’assurance emprunteur du Crédit Agricole. La Loi Lagarde permet de souscrire une assurance emprunteur en dehors de la banque.

- Vous pourrez changer d’assurance si le prêt est obtenu. Dans ce cas, c’est la loi Lemoine qui s’applique. ATTENTION il faut que les garanties soient a minima équivalentes ; quelques points techniques sont à anticiper.

Sur les deux derniers points, nous vous encourageons fortement à envisager une solution d’assurance en délégation (souscrire en dehors du Crédit Agricole).

Notre activité de courtier en risque aggravé nous permet d’avoir des accords privilégiés avec les compagnies d’assurance et de faire ré étudié des dossiers dans des délais très courts. Il est possible d’utiliser les éléments transmis aux assurances du Crédit Agricole.

Objectif :

- Trouver de meilleures garanties

- Baisser votre coût d’assurance

- Être sûr que vous pourrez changer de contrat par la suite, si vous décidez de passer par une résiliation Lemoine, Bourquin ou Hamon.

D’autres articles en lien avec l’assurance emprunteur qui pourraient vous intéresser :

Le Cabinet Phenix Courtage est à votre écoute pour vous accompagner et vous trouver la meilleur solution pour votre prêt.

Assurance emprunteur Crédit Agricole Sur risque niveau 3 AERAS

Après analyse de votre dossier, nous trouverons ensemble la meilleure solution pour votre emprunt