Assurance prêt immobilier avec un diabète diagnostiqué récemment

L’assureur va-t-il accorder les garanties ?

L’assurance prêt immobilier peut-elle être refusée ?

La délégation d’assurance sera-t-elle plus adapté pour un diabète ?

Comment avoir un accord de crédit malgré le diabète ?

Demander une délégation d’assurance en complément de l’assurance prêt de la banque

- 20 octobre 2023

- Envoyé par : Assurances

- Catégorie: Diabète

Assurant nombre d’emprunteurs diabétiques, certains d’entre eux nous contactent pour assurer leur prêt immobilier alors qu’ils ont été informés il y a peu de leur nouvelle situation médicale.

Il arrive même parfois que certains d’entre eux apprennent l’existence de ce diabète, lorsqu’ils effectuent une analyse de sang pour assurer leur prêt immobilier.

Passé le moment de la consultation avec leur médecin ou diabétologue pour équilibrer et traiter ce diabète, il convient de se poser la question de l’accès à l’emprunt.

Celui-ci étant conditionné à l’obtention d’une assurance emprunteur, nombre d’entre vous se pose la question de l’impact de ce diabète sur l’acceptation des garanties ou sur le taux d’assurance de leur crédit.

Il s’agit généralement d’un diabète de type 2. Le diabète de type 1 est généralement diagnostiqué dès le plus jeune âge.

Courtier en assurance emprunteur spécialiste des risques aggravé de santé, nous allons nous intéresser aux questions que vous avez tendance à nous poser :

- Quelle va être l’incidence de ce nouvel élément de santé sur l’accord de votre prêt immobilier ?

- La date de diagnostic aura-t-elle une incidence sur l’assurance emprunteur ?

- L’assureur du crédit peut-il refuser de vous assurer à cause de votre diabète ?

- La délégation d’assurance est-elle une solution à envisager en cas de refus d’assurance de prêt de la part de la banque ?

Avant même d’avancer sur le sujet, nous vous conseillons de doubler votre demande d’assurance auprès de la banque. Cette demande via un courtier spécialisé en assurance emprunteur, vous permettra d’avoir un retour rapide et d’avoir un coup d’avance sur votre conseiller bancaire.

En effet, vous allez constater que celui-ci n’abordera généralement pas la souscription de l’assurance emprunteur avant d’avoir négocié le taux du crédit immobilier et les contreparties (domiciliation des revenus, assurance habitation, …).

Vous éviterez ainsi les mauvaises surprises de dernière minute sur l’accord du crédit immobilier ou un coût que vous n’aviez pas anticipé

Quelle est l’incidence du diabète sur le prêt immobilier ?

Le refus de garantie ITT et IPT

Le dépassement de taux d’usure à cause des surprime d’assurance

Un refus de prêt si l’on ne fournit pas un contrat d’assurance de prêt

Tant que la partie assurance emprunteur ne sera pas aller jusqu’à son terme, il n’y aura aucune incidence.

C’est seulement une fois que vous aurez rempli votre questionnaire de santé et que l’assureur vous aura fait une réponse sur l’accord ou le refus de garantie d’assurance que l’incidence va devenir concrète.

Pour vous accorder le crédit immobilier la banque va vous demander une assurance emprunteur.

Pour être plus précis et s’il s’agit du prêt de votre résidence principale, la banque va exiger certaines garanties d’assurance.

Peu importe la banque (Crédit Agricole, BNP, Banque Postale, ….) voici ce que demande une banque lorsqu’elle vous demande d’assurer votre prêt immobilier :

- Fournir un contrat assurance emprunteur couvrant les risques décès invalidité incapacité (on parle de contrat ADI, d’ADE, ou bien encore de contrat DIT) : si vous ne fournissez pas les garanties incapacité invalidité (refus ITT et IPT), la banque peut refuser le prêt immobilier.

- Ne pas dépasser le taux d’usure fixé par la Banque de France : le TAEG de votre emprunt assurance emprunteur comprise, ne pas dépasser un seuil réévaluer tous les mois en fonction des taux d’emprunt

Quand on est diabétique de type 2 depuis peu de temps, les problématiques liées au prêt immobilier peuvent se situer ici :

- Le diabète de type 2 peut entraîner un refus de garantie ITT et IPT.

- Les surprimes liées au diabète font augmenter le taux d’assurance et en conséquence de TAEG de l’emprunt. Le TAEG prend en compte dans son calcul la partie assurance emprunteur exigée par la banque.

Comme tous les diabétiques, vous pouvez donc vous retrouver avec un refus de prêt si vous ne remplissez pas les conditions demandées par la banque.

Voyons maintenant le paramètre de la date de diagnostic de votre diabète sur l’assurance emprunteur.

La date de diagnostic du diabète a-t-elle un impact sur l’assurance emprunteur ?

Le déclaratif de diabète dans le questionnaire santé

Les éléments demandés par le médecin conseil

Un diabète mal équilibré rend plus difficile l’accord d’assurance emprunteur

Quand vous allez indiquer votre diabète dans le questionnaire santé de l’assurance emprunteur, cela va fonctionner comme un mot clé pour le médecin conseil de la compagnie d’assurance.

Le diabète est un terme. Ce qui va l’intéresser c’est les éventuels facteurs de risque complémentaire (hypertension, antécédents d’infarctus, de pose de stents, surpoids,…) et les éventuelles complications qui seraient présentes.

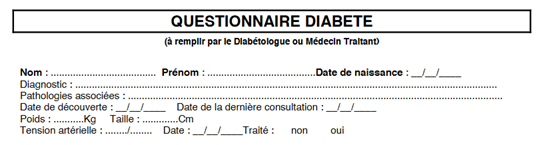

Pour connaître tous les éléments en lien avec votre diabète, l’assureur vous transmet généralement un questionnaire spécifique sur le diabète à faire remplir par votre médecin ou le diabétologue.

Comme vous le voyez la date de diagnostic de votre diabète est un des premiers éléments qui sera demandé. S’en suivra tout ce qui est en lien avec les analyses de sang. Si vous avez été diagnostiqué récemment vous aurez généralement votre dernier bilan sanguin.

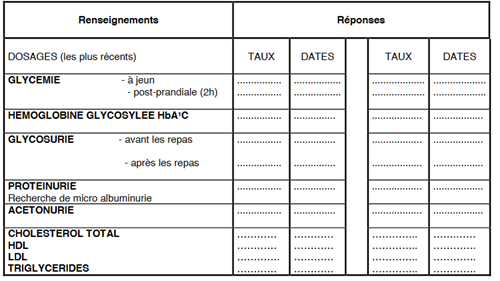

Ci-dessous les dosages de Glycémie, notamment à jeun, le taux d’hémoglobine glyquée, la protéinurie et bien entendu le taux de cholestérol, vous seront demandés.

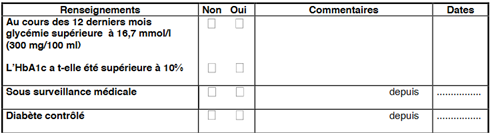

Viendra ensuite des informations qui parfois ne seront pas totalement bien équilibré si votre diagnostic de diabète est récent :

Lorsque la découverte de diabète est faite, il arrive que les taux de glycémie et d’HbA1c ne soient pas totalement équilibrés et qu’il y ait eu des pics. Le traitement améliore généralement cela dans le temps mais à titre immédiat et dans le cadre de votre demande vous ne pourrez bien entendu pas avoir d’autres chiffres à présenter.

L’assureur peut-il refuser les garanties d’assurance du prêt ou exclure le diabète ?

Le refus de garantie ou l’exclusion ITT sont des décisions possible

Les paramètres pris en compte pour fixer la décision sur l’assurance de prêt

Le niveau d’hémoglobine glyquée est important

Le refus de garantie ou les exclusions du diabète sont des décisions qui peuvent être prises pour les diabétiques d’ordre général dès lors qu’ils souhaitent adhérer à une assurance emprunteur.

Toujours d’ordre général, les assureurs ont une préférence pour les diabétiques dont le diabète est apparu il y a peu de temps.

Historiquement seuls quelques assureurs pouvaient garantir les diabétiques. Comme dans tout domaine, les choses ont progressé. Le diabète de type 2 est devenu de plus en plus assurable pour les prêts immobilier. S’en est suivi l’assurance emprunteur pour les diabétiques de type 1, qui elle aussi est devenue plus accessible.

Néanmoins ces nouveaux acteurs qui se sont mis à assurer les diabétiques lors de leur demande de crédit immobilier ont tous la même problématique. Ils ne traitent ou disons n’assurent les diabètes de type 2 ou de type 1 que quand les cases de leur grille d’acceptation médicale le leur permettent. Ainsi, un assureur non expérimenté sur le diabète votera en touche sur l’accord de garantie ITT si les taux de glycémie ou le taux d’hémoglobine glyquée sont un peu élevés, s’il y a une hypertension ou tout autres paramètres dont la statistique interne de la compagnie montre qu’il peut y avoir une évolution négative dans le temps.

Les assureurs se basent sur leurs statistiques internes. Ils disposent bien entendu de statistiques générales d’ordre médical mais ils les complètent aussi par des statistiques internes à leur portefeuille de clients.

Plus ils ont un portefeuille important avec des statistiques importantes, plus ils sont en capacité de quantifier un risque. Un risque sur un prêt immobilier ne se mesure pas avec l’analyse du sang que vous avez fait la veille et pour le jour J de la souscription du contrat d’assurance emprunteur.

Pour un prêt immobilier l’assureur regarde la situation médicale de votre diabète et la confronte à une situation identique en étudiant son évolution sur les 20 ou 25 prochaines années. En effet vous allez emprunter sur 15, 20 ou 25 ans.

Or, pour un assureur, le risque lié au diabète ne se situe pas le lendemain de la signature de votre offre de prêt mais bien dans le temps. Rien ne peut lui garantir que vous allez être correctement suivi ou que votre diabète va être équilibré sur les 20 ans qui arrivent.

Néanmoins, il sait qu’il a moins de chance de vous indemniser si votre diabète est assez récent.

Mais attention il y a récent et récent. Un diabétique de type 2 diagnostiqué il y a 2 ans qui peut montrer qu’il a fait tous les examens de suivi, qui est stable depuis plus d’un an et n’a pas de problématique complémentaire est une chose. Le diabétique de type 2 diagnostiqué il y a quelques semaines ou depuis 3 ou 4 mois sans historique de régulation en est une autre.

C’est donc ici que va se situer la frontière entre une assurance emprunteur que vous pourriez obtenir simplement et une assurance emprunteur où le nombre d’acteurs en capacité de vous couvrir diminuera fortement.

Le refus de garantie ITT ou l’exclusion du diabète pourra ainsi être une décision que votre banque ou un assureur externe pourra prendre.

La délégation d’assurance permet t-elle d’assurer les diabétiques si la banque refuse votre adhésion ?

La délégation d’assurance est moins chère que le contrat de la banque

L’acceptation médicale des diabétiques est différente selon les contrat assurance de prêt

Accord et refus de garantie selon l’assureur du prêt immobilier

La délégation d’assurance est le terme utilisé pour désigner le fait de prendre une assurance crédit immobilier en dehors de votre banque.

Si vous faites un prêt immobilier au Crédit Agricole et qu’au lieu de souscrire au contrat Prédica vous choisissez de vous assurer chez Axa, Generali ou Abeille, vous ferez une délégation d’assurance.

La délégation est généralement moins chère que le contrat de votre banque. Les écarts de prix sont liés à une forte segmentation dans le calcul des prix. Le salarié cadre sédentaire non-fumeur paiera ainsi, bien moins cher que le salarié non-cadre qui fait des déplacements dans le cadre du travail.

Contrairement à la banque, vous pouvez avoir le choix entre une multitude de contrats d’assurance de prêt. Bien évidemment, tous ne se valent pas. Leur acceptation médicale pour les diabétiques sera également différente. L’avantage de la délégation est qu’elle est généralement plus adaptée aux personnes déclarant une maladie ou un risque de santé. L’étude du service médical est plus fine et la grille d’acceptation médicale, plus précise. Assurer des risques médicaux est donc un métier au sein même de l’assurance emprunteur en général.

Nous l’avons vu les réponses des assureurs vont varier en fonction de la grille d’acceptation médicale. Si on devait l’imaginer, voici à quoi elle pourrait ressembler :

|

diabète type 2 diagnostiqué il y a 3 mois pas encore équilibré |

diabète type 2 diagnostiqué il y a 3 mois et équilibré |

Diabète type 2 diagnostiqué il y a 8 mois avec hypertension |

|

|

Compagnie A : décision sur les garanties décès PTIA IPT ITT |

Refus total d’assurance |

Accord sur les garanties décès PTIA avec une surprime de 100% et refus des garanties ITT |

Accord sur les garanties décès PTIA avec une surprime de 150% et refus des garanties ITT |

|

Compagnie B : retour sur l’accord des garanties décès PTIA IPT ITT |

Accord sur les garanties décès PTIA avec une surprime de 50% avec exclusion des garanties ITT pour le diabète |

Accord sur les garanties décès PTIA IPT ITT avec une surprime de 50% sur le décès 75% pour IPT ITT IPP |

Accord sur les garanties décès PTIA IPT ITT avec une surprime de 100% sur le décès 125% pour les garanties incapacité invalidité |

|

Compagnie C : position du médecin conseil sur les garanties décès PTIA IPT ITT |

Accord décès PTIA uniquement avec majoration de 75% |

Accord sur toutes les garanties sans exclusion du diabète avec une majoration de 100% |

accord sur les garanties décès PTIA avec surprime de 125 % et exclusion partielle des affections cardio vasculaire sur les garanties incapacité invalidité |

|

Décisions sur l’assurance décès invalidité du CA |

Accord ? refus ? surprime ? exclusion du diabète ? |

Surprime en décès PTIA ? |

Meilleure décision avec une délégation d’assurance ? |

|

Décisions sur l’assurance de prêt Sogecap de la SG |

Accord ? refus ? surprime ? exclusion du diabète ? |

Accord de garantie ITT ? |

Décision du médecin conseil plus favorable que la délégation d’assurance ? |

|

Décisions sur le contrat CNP de BPCE ou Banque Postale |

Accord ? refus ? surprime ? exclusion du diabète ? |

Refus ou garantie accordée avec majoration ? |

Choisir la délégation plutôt que le contrat groupe de la banque ? |

Vous le voyez, même si ce ne sont que des hypothèses, les décisions peuvent être très distinctes. Il en est de même pour les niveaux de surprimes.

Pour ce qui est de ces surprimes, sachez qu’elles seront systématiquement présentes. Dans le tableau nous avons volontairement ajouté la réponse potentielle du contrat d’assurance de la Banque. En effet comme nous l’avons indiqué, dès l’introduction vous devez doubler votre demande d’assurance emprunteur et ne pas vous contenter d’attendre le retour de la banque.

La délégation d’assurance via un courtier spécialisé, vous permettra d’anticiper tout type de démarche :

- Le refus d’assurance.

- Le refus de garantie IPT et ITT demandé par la banque pour l’octroi du crédit immobilier.

- La position à adopter en cas d’exclusion du diabète au titre des garanties incapacité.

- Le meilleur mix entre assurance emprunteur avec ou sans questionnaire de santé, si vous pouvez bénéficier de la Loi Lemoine.

- Les informations importantes à connaître avant d’entamer la résiliation du contrat d’assurance de la banque.

La liste est bien entendu longue mais il est vrai que même si la banque arrive à vous assurer dans des conditions qui sur le coup vous conviennent, vous avez tout intérêt à faire étudier votre contrat par un expert.

Si l’on prend l’exemple d’une assurance emprunteur CNP souscrite pour un prêt Banque Populaire, la couverture ne sera pas identique au contrat Cardif, commercialisé lors d’un prêt immobilier auprès de la BNP. En effet, même si Cardif excluait le diabète, vous seriez mieux indemnisé au titre des garanties ITT. La notion indemnitaire forfaitaire tout comme d’autres est à connaître si vous souhaitez être correctement garanti.

Votre déclaratif de diabétique récent dans le questionnaire santé est bien entendu à prendre en compte mais c’est bien toute la partie contractuelle qui sera à étudier.

En effet, la Loi Lagarde vous permet de choisir librement votre assurance de prêt immobilier. La banque ne peut pas modifier vos conditions d’emprunt. Elle ne pourra donc pas modifier le taux du prêt immobilier ou les frais de dossier par exemple. Lorsque vous subissez un refus d’assurance sur le contrat de la banque vous allez pouvoir vous orienter vers des contrats en délégation d’assurance. Certains assureurs vont être plus à l’aise avec le surpoids ou le diabète. Lorsque vous cumulez les deux, le nombre d’intervenants va bien entendu se réduire.

Un courtier pour obtenir une assurance de prêt si votre diabète s’est déclaré depuis peu de temps ?

Les surprimes assurance de prêt selon les compagnie

Les surprimes assurance de prêt sur les garanties décès PTIA

Exemple de l’assurance prêt CNP de la banque populaire

Beaucoup d’emprunteurs nous contactent à la suite d’une lecture d’article rédigé sur l’assurance emprunteur des diabétiques de type 1 ou de type 2.

Certains sont bien équilibrés, d’autres cumulent un surpoids ou une hypertension et d’autres ont des complications liées au diabète.

Le fait d’anticiper la problématique d’assurance qui peut être liée au diabète, permet tout d’abord de se rassurer. Ceci sera le cas si l’on obtient toutes les garanties exigées par la banque pour l’obtention du Crédit Immobilier.

Cela permettra aussi d’adapter sa demande de crédit si la partie assurance ne correspond pas aux attentes du banquier.

Le conseil parfois donné, de prendre l’assurance de la banque et de voir ensuite pour en changer est un des plus mauvais conseils qui peut être donné. Penser ou faire qu’il n’y aura pas de problème sans le faire vérifier en amont par un expert, n’est pas un service que l’on vous rend.

De plus, avant de penser à résilier l’assurance de la banque il est bon d’être sûr que le crédit immobilier va être accordé.

Un courtier ne peut bien évidemment pas tout faire puisque ce sont les compagnies d’assurance qui décident des acceptations ou refus d’assurance. Néanmoins, le fait de savoir vers quel contrat en délégation d’assurance s’orienter est un premier atout.

Le fait de connaître la politique d’acceptation des prêts immobiliers par la banque en cas de risque aggravé est également un avantage de taille. Si vous cumulez surpoids et diabète, vous avez tout intérêt à vous orienter vers ce type de professionnel tout en vérifiant qu’il est en capacité de vous accompagner correctement.

En savoir plus sur l’assurance emprunteur des diabétiques :

Assurance de prêt en cas de surpoids ou d’obésité

Le Cabinet Phenix Courtage est à votre écoute pour vous accompagner et vous trouver la meilleur solution pour votre prêt.

Assurance prêt immobilier avec un diabète diagnostiqué récemment

Aprés analyse de votre dossier avec risque aggravé de santé

nous trouverons ensemble la meilleure solution pour votre prêt immobilier